Credit Default Swap

Hoy leía un artículo muy interesante sobre lo que debería hacer la banca. Ese post venía muy bien enlazado con el tema que hoy Luis Benguerel nos trae. Con su voluntad didáctica y con el convencimiento que la “alta economía“ puede explicarse con sencillez y sin tapujos nos trae a referencia los CDS. Hace unos años saltaron a la fama. Se les acusó de estar detrás de la quiebra del sistema o, como mínimo de gran parte del modelo financiero existente. Los CDS, es decir los Credit Default Swap, son responsables de muchas cosas y como tal deberíamos saber que son, como se comportan, que importancia tienen hoy en día todavía en la economía y como nos afectan a nivel directo como ciudadanos.

Los CDS son el invento que se creó para cubrir una operación de compra de deuda. Si nosotros compramos deuda de un país o una empresa, podemos cubrir nuestro riesgo pagando una prima. A esa opción se le llama Credit Default Swap. El problema principal de este mercado es que es un producto financiero tratado en un mercado no regulado y sin liquidaciones diarias. ¿Que quiere decir eso? Pues que en realidad es un contrato entre dos entidades. Puede ser deuda sobre una tercera sociedad o país sin que sea necesario tener algo de deuda de ese país o entidad referenciada. Vamos a tirar de algo conocido. En un ejercicio de plantar un ejemplo práctico nos centraremos en los CDS españoles, esos que están en boca de todos estos días de escalada de la prima de riesgo y por derivación del coste de ese seguro de deuda que suponen éstos.

Como podéis ver en este grafico que muestra la deuda desde 2007, es este el momento en el que estamos en máxima tensión. El fotograma obtenido del dashboard de Bloomberg muestra que hemos estado en 520 puntos. Esto significa que si somos tenedores de bonos españoles por valor de 10 millones de euros, para cubrir esta posición a 5 años, como es el caso del grafico, tendríamos que pagar una prima de 520.000 euros. Os aseguro que eso es mucho como podéis ver en el listado que os adjunto con el coste de otros países.

Esto lo que quiere decir es que el inversor tiene miedo a tener deuda de España y por lo tanto la paga cara pues el seguro que precisa requiere mucho más aval. En el siguiente listado podemos ver lo mismo pero para los países a los que menos miedo tiene el mismo mercado de deuda. Lo normal es que pensemos que si el inversor tiene miedo, la deuda se dispará en su rendimiento, y que cuando el gobierno tiene que acudir al mercado a colocar deuda de nuevo lo hará a un precio más caro. A un rendimiento mayor, menor inversión pública pues en gran medida el coste de avalar o rentabilizar la deuda vendida se va en los intereses y se pierde en liquidez. Aquí vemos la correlación entre mercado de CDS y el zoco de bonos.

Es en este preciso instante que llegamos al apartado mas conflictivo. La teoría dice que un CDS es la forma natural en la que un inversor de bono puede, mediante el pago de una prima, asegurase de que no perderá el dinero si la empresa o el gobierno quiebra, pero es que para comprar y actuar sobre los CDS no tienes por que tener deuda suscrita. De este modo cualquiera puede especular sobre ellos, incluso dar por seguro que subirán, que quebrarán o que servirán para liquidar un mercado paralelo. Esto sucede por ser un mercado no regulado y controlado por unos pocos. Nunca sabes del cierto si al final de la quiebra cobrarías esos CDS. El ejemplo mas claro fue cuando entro en default Lehman. Resulta que por culpa de los CDS, el gobierno americano tubo que ir al rescate de AIG (la mayor compañía de seguros del mundo) por derivación y enlace del problema.

El problema sigue estando ahí. Hay entidades que venden un producto en un mercado no regulado y si al final tienen que pagar y no pueden ya vendrá el papa gobierno de turno a rescatarlas. Me suena. Cuando en 2008 se tuvo la oportunidad de regular estos mercados no se hizo nada al respecto y se limitaron a inyectar dinero a la banca sin pedirles nada a cambio.

A día de hoy está claro que cualquier regulación es difícil. Ya se les ha dado todo y será difícil quitárselo. Por ello, cuando vimos como afectaba todo el tema de Grecia, a la banca creadora de CDS (Goldman Sachs) no le intereso nunca aceptar una quita total. No lo hizo por los bonos que ya los tenía colocados, sino por un tema de interpretación de contrato y así intentar pagar lo menos posible a los tenedores de CDS.

En otro punto de interés está el tema de que los CDS engloban algo más que países. Sirven para asegurar deuda de compañías. Esto proboca que el mercado se llene de multiples CDS de múltiples rendimientos y vencimientos. ¿Porque no interesa que los países no quiebren? La respuesta es complicada, de hecho no interesa por muchos factores, incluso sociales, pero no olvidemos algún factor que nada tiene que ver con el romanticismo. El negocio para lo bancos vendedores de deduda es que la compañías o estados no quiebren ya que ellos ingresan toda la prima que se pago limpia.

Se contempla como probable que, si alguno de ellos quiebra y sus CDS deben ser ejecutados, vendrá una instancia transversal y enorme a rescatarlos. Me suena. Es por esa razón que estos días alguien estaba apostando al quiebre de España. Quien fuera está seguro que ganará mucho dinero con ese rescate o quiebra. ¿Cómo puede ser que si cae un estado alguien pueda rentabilizarlo? Poniendo por delante que la banca pueda soportar la caída de un país como España o Italia, lo que realmente le supone un buen negocio a un estado como el español es ser intervenido cuando la rentabilidad de sus bono a diez años supera el 7%. El coste de intereses sobre la deuda colocada sería más impagable que los recortes exigidos por el BCE a España en caso de rescate. En cualquier caso pintan nubarrones.

Siempre gana la banca

El artículo de hoy de Luis Benguerel es el primero de una serie que publicará cada viernes en este blog. Vamos a intentar de la mano de uno de los mayores expertos de este país en temas de trading sofisticado y gestión de “pantallas” que conozco. Si alguien sabe de como se retuercen los mercados para lograr cosas determinadas es él. Si alguien puede explicarlo de modo “sencillo” es él. Os dejo con el artículo sobre las interioridades de la compra de deuda soberana que “no puede hacer” el Banco Central y que, sin embargo “si hace”. Dadle la bienvenida y a aprender.

Sabemos que el Banco Central Europeo compra deuda soberana de países con problemas en el mercado secundario, pero seguramente no todos sabéis como se compra esta deuda. Sin entrar a valorar si eso es bueno o malo voy a explicar como se hacen este tipo de compras y ya tomaréis la consideración vosotros mismos.

Lo primero que cabe recordar es que el Deutsche Bundesbank se opuso a estas compras en su día y Webe, su presidente, dimitió a pesar de que era un claro aspirante a presidir el BCE. No voy a considerar si el Banco Central debiera actuar de otra forma acordando un precio con los gobiernos y actuar directamente en el mercado primario sin permitir que fueran los propios mercados los que impongan sus precios. Eso se lo dejo a los tertulianos recién llegados a los temas económicos que parecen saber muchísimo más que los que llevamos dos décadas en esto.

Pero, ¿cómo actua el BCE? Antes de analizarlo hablemos un momento de la famosa prima de riesgo, ese diferencial entre la deuda que emite un país con respecto a otro con las mismas fechas de vencimiento. En el caso de la zona euro ese diferencial era mínimo en tiempo de bonanza ya que todos dependemos del mismo Banco estructuralmente y, por derivación, de su política de intereses. Este gráfico refleja el diferencial entre España y Alemania con un bono a 10 años desde 2006.

Como vemos, en estos días seguimos cerca de máximos. Hace meses que estamos desde en un peligroso y caro 300 y hemos alcanzado sin dificultades la cima del 370. Se considera un problema grave estar por encima de 100.

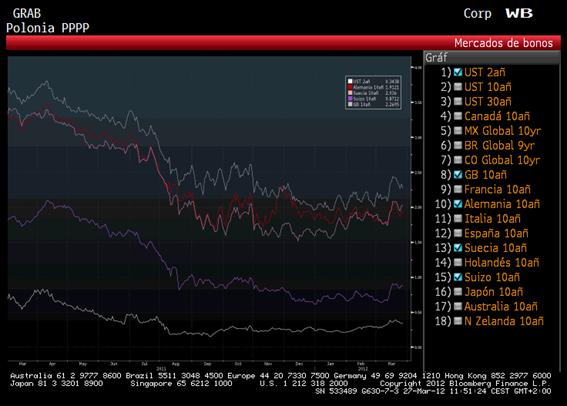

Pues bien, si observamos los bonos soberanos durante el desarrollo de esta crisis de deuda, detectaremos a unos ganadores que no merecen serlo. Resulta que en este “mundo” del hedge fund que apoya las inversiones en deuda a riesgo permite que el riesgo sea atractivo y a la vez modere el valor de las de menor apuesta. Ocurre que mientras se huye de la deuda soberana de países con problemas, se compra deuda de países “mas solventes” lo que provoca que el rendimiento de sus bonos baje mucho por la demanda que tienen y puedan colocar deuda muy barata que no refleja su situación real de la economía. Ejemplifiquemos con un gráfico de deuda a diez años de países como Estados Unidos, Reino Unido, Suiza, Alemania y Suecia.

El asunto es tan curioso que llegamos a extremos de deuda negativa en períodos bianuales. Si tú le prestas dinero al gobierno (comprando su deuda) y ellos te retornan menos pues se cobran “la seguridad de que te lo van a devolver”.

En este grafico podemos ver algo que supone ver un ornitorrinco en el Manzanares, digamos que algo relativamente curioso: el bono suizo a 2 años desde verano varias veces en negativo a vencimientos mas cercanos menor rendimiento .

Ahora ya sabemos como funciona el mercado de bonos soberanos. Entremos ahora en el maravilloso mundo de la gestión del BCE cuando decide comprar deuda de un país con problemas. Cómo “no puede” actuar directamente en el mercado ordena a “otros” que ejecuten en las grandes mesas de renta fija, es decir lo grandes bancos. Así podemos decir que las compras que “no puede” hacer el BCE las hacen en su nombre las entidades financieras más importantes, que a su vez no pueden negarse pues dependen de los grados de liquidez que este les concede cuando ellos están tocados.

Podemos mal pensar todo lo que uno quiera, lo normal en estos casos es que primero reciban la orden de comprar por parte del BCE y luego la trabajen durante todo el día. A partir de entonces, antes de comprar para el BCE, lo que procuran es comprar para ellos logrando que baje con ello el rendimiento una vez tienen lo que desean. Luego informan al mercado con rumores de compra por parte del BCE, lo que sigue provocando mas caídas del rendimiento (significa mas beneficios para la primeras posiciones) y para terminar adquirirían las partidas que les paso el BCE en primera instancia por el camino. Esto lo hacen bajo el rendimiento del bono objetivo cumplido por parte del BCE, sin que el BCE compre a mejor precio ya que antes actuaron para después vendérselo.

Parece complicado, pero es muy sencillo. Son pasos simples y lo que para alguien a nivel doméstico no es nada, cuando las cantidades son gigantescas es muchísimo dinero a ganar por parte de la banca. Siempre sale el “0”.

Lo que no nos cuentan

Hace unos meses no nos contaban nada de Islandia. Algunos empezamos a escribir lo que sabíamos, nos contaban o nos llegaba de parte de amigos o colaboradores en ese país tan frío. Una vez las noticias en medios oficiales han pervertido y manipulado la verdadera situación, y ahora ya parece que todo el mundo cree entender lo que allí está pasando, se nos oculta otra realidad: la griega. Lo importante de lo que está sucediendo en el país heleno es mucho más cercano con nuestro modelo y el paralelismo es dramático. En The Guardian se argumenta todo esto. He detallado algunos fragmentos que no tienen desperdicio y que referencian lo que está pasando allí.

Hace unos meses no nos contaban nada de Islandia. Algunos empezamos a escribir lo que sabíamos, nos contaban o nos llegaba de parte de amigos o colaboradores en ese país tan frío. Una vez las noticias en medios oficiales han pervertido y manipulado la verdadera situación, y ahora ya parece que todo el mundo cree entender lo que allí está pasando, se nos oculta otra realidad: la griega. Lo importante de lo que está sucediendo en el país heleno es mucho más cercano con nuestro modelo y el paralelismo es dramático. En The Guardian se argumenta todo esto. He detallado algunos fragmentos que no tienen desperdicio y que referencian lo que está pasando allí.

Del agujero no se sale con rescates. Solicitar sacrificios a la gente de bien es inmoral.

Un coro creciente de voces está instando al Gobierno griego a la reestructuración de su deuda mientras crecen los temores de que un rescate de 110 mil millones de Euros no ha sido capaz de rescatar al país y se encuentre frente al abismo financiero. Lo grave es que parece evidente que esa hipotética opción de salir del agujero está obligando a la gente común a ejercer un plan de austeridad inútil por completo.

Vasso Papandreou dijo que “es mejor tener una reestructuración ahora, ya que la situación se va ninguna parte”. Otros miembros del partido del primer ministro han dicho que Grecia está encerrado en un círculo vicioso.

La gente empieza a perder la paciencia. No nos lo cuentan, pero Grecia está bajo el síndrome del radicalismo ciudadano y poco o nada se puede hacer según los mismos gobernantes.

En medio de las especulaciones sobre la capacidad de Grecia para evitar el incumplimiento de las exigencias, una ola de la desobediencia civil está generando dudas sobre si ese país se está convirtiendo en ingobernable. Hoy, en una concesión clara a los miles de griegos que se han apuntado al “no se puede pagar, no vamos a pagar” el gobierno anunciará la reducción de hasta un 50% en las tasas de peaje. A medida que el país lucha por controlar una deuda de 340.000 millones, la lógica de apaciguar a los miles de manifestantes diarios con rebajas y descuentos es todo lo contrario a lo que Europa exige y acerca aun más un desenlace dramático.

La violencia y la desesperación aumenta.

La semana pasada, un hombre disparó a un inspector de autobuses contratados para reprimir a los evasores de tarifas después de que unos manifestantes irrumpieran en una comisaría de policía. Días después unos matones atacaron a Antonis Loverdos, actual ministro de Salud, mientras visitaba un hospital en Atenas. En Patras, James Watson, el genetista de 83 años de edad y ganador del premio Nobel fue también atacado cuando se disponía a dar un discurso en una universidad de la capital. Hay quien asegura que como no hay detenciones, la sensación del todo vale está imperando. ¿Por qué no se detiene a nadie?

Las previsiones han sido un juego de niños comparadas con la realidad. Hay cosas que suenan tan cercanas que da asco. Tanto tiempo escuchando que no pasaría nada y el camino hacia la miserable realidad pesa como el plomo.

Grecia ha superado todos los cálculos de la UE y del FMI totalmente. Un año después se ha evidenciado que no hay dinero para nada y la desidia ha dado paso a indignada violencia. Los planes de austeridad no hacen más que acrecentar la reducción de servicios y el aumento de impuestos. La semana pasada se supo que los hospitales se enfrentan a una grave escasez de camas y suministros mientras que las escuelas ya no podía darse el lujo productos de limpieza. Los ingresos disponibles han disminuido dramáticamente a medida que los salarios y las pensiones se han reducido, los impuestos se han planteado y el desempleo aumenta sin descanso. Un año y medio después de que se desmontara el modelo griego, el ejecutivo ha dicho que se van a anunciar más recortes, pues sino será imposible cumplir los objetivos de reducción del déficit.

¿Por qué nos afectará tanto a nosotros el agujero griego?

Cuando un país ya descuenta que no será capaz de amortizar sus deudas y necesitará una reestructuración quiere decir que los acreedores deberán negociar con el que la emitió. En el caso griego quiere decir que los que pensaron que recibirían unos beneficios por apostar a un bono de alto riesgo no verán todo su dinero de vuelta.

Esto provoca que los inversores huyan, de manera que el país no obtiene dinero prestado, lo que puede generar una reacción en cadena puesto que todo el modelo de deuda soberana se aguanta en la credibilidad del retorno. La mayoría de esa inversión está en bancos alemanes y franceses, por lo que esos bancos deberán publicar sus enormes pérdidas con respecto a sus inversiones griegas. Lo duro es que a medida que esto se evidencie, Portugal e Irlanda harán lo mismo. A medida que se vea que la deuda no puede responder a las rentabilidades que se les supone, como es normal por otro lado, éstas quebrarán y se realizarán quitas a la baja que destrozarán la credibilidad del modelo de deuda soberana y su modalidad de financiación prevista.

En el pasado otros hicieron lo mismo. Todos acabaron muy mal.

Eduardo III sembró el caos en Florencia a mediados del siglo XIV por el impago de una serie de préstamos. Todos los países de América Latina, además de Brasil, hizo lo mismo a principios del siglo XIX. Más recientemente, Rusia sorprendió por los mercados mundiales no pagando en 1998, al igual que Argentina en 2001. En el caso florentino se eliminó el principado, en los de América Latina se estructuró un modelo económico dependiente que aun permanece en gran medida repleto de desequilibrios, en Rusia se evidenció una destrucción proyecto capitalista y en Argentina se le jodió la vida a millones de personas.

Prepárense para el asalto final, la entrada por la puerta grande a un nuevo modelo económico. Ya no estamos en crisis, estamos en un nuevo territorio, más estrecho, más difícil, con oportunidades y con opciones, pero sobretodo muy duro. Nos dirán y repetirán que todo se acaba, pero no es cierto, no hay nada por finiquitar, estamos simplemente ajustando. Ahora toca aceptarlo, buscar a los culpables, no aceptar cantos de sirenas de los que vienen, reaccionar, rebelarse, emprender, no recuperar nada del pasado, inventar, recapitular y hacer una lista que demuestre que han pasado cosas muy grandes.

Os invito a que me ayudéis. En julio de 2007 escribí un post que enumeraba 100 motivos de una burbuja que aun no había explotado y que me trajo muchos problemas, hoy os pido que me propongáis la lista de elementos que demuestran como ha cambiado este país en los últimos 3 años. Por ejemplo: de 42 cajas hemos pasado a 8.

Corralito 'reloaded'

Primeramente me gustaría dejar algo claro. Este es mi blog y en él escribo lo que me viene en gana. Está claro que el aumento de lectores de los últimos meses requiere tener mayor cintura para soportar comentarios duros contra mí y lo que escribo. Pero quiero decir que no he atendido en cuatro años a ninguna presión ni lo haré. No las aceptaré de parte de nadie y aclararé lo que considere que merece ser aclarado. Mi trayectoria está en el caché de este territorio y diversas redes sociales, y por ello no requiero enlazar con textos anteriores para demostrar que el 90% de las aportaciones que he realizado en términos econométricos o de variables técnicas se han ido cumpliendo sistemáticamente. Aunque acepto más o menos bien las críticas, no soporto las presiones.

Durante estos años he recibido mensajes y llamadas de diversas entidades que se han sentido agraviadas en este espacio. He sido denunciado por calumnias, he sido plagiado por diarios de tirada nacional, he sido negado en muchos foros, he vivido presiones por parte de entidades e instituciones de todo tipo y he sido invitado a entrar en el circuito de la prensa tradicional como mecanismo para silenciar mi blog. He intentado afrontar todo ello con firmeza. Os aseguro que escribir algo como “el corralito español” no deja indiferente a nadie y las llamadas se sucedieron los primeros días de un modo vertiginoso. En los últimos días ha sido extremadamente intensa esa presión. Ataques de spam, comentarios muy agresivos, llamadas y correos de gente muy significada invitándome a dar pruebas de lo que digo o a atenerme a las consecuencias. Todo ello muy absurdo y penoso. Ahora bien, si no he escrito estas aclaraciones antes no ha sido por nada más que por falta de tiempo. Para un emprendedor (crítico), que es lo que soy en definitiva, la agenda es un ser vivo inestable y caprichoso. Tampoco hay mucho que aclarar pero voy a intentar detallar algunas de las apreciaciones que parece ser no especifiqué correctamente.

Acusaciones sobre mi capacidad las acepto todas, pero los que me conocen saben que, a parte de emprender y montar empresas, también me dedico a gestionar dinero, activos y circulantes de todo tipo. Diseño actuaciones sobre patrimonios y desarrollo planes estratégicos de modernización financiera y corporativa para empresas de diferentes modelos de negocio. He sido miembro de dos consejos cotizados y pertenezco a diversas organizaciones directivas y económicas de este país. Colaboro con un par de foros de estudio de la economía digital y otros tantos de ámbito mucho más tradicional. Lo digo por algunos comentarios que he recibido acerca de que en este blog opina un señor sin conocimiento de lo que dice. Por supuesto que puedo equivocarme pero recibo a diario informaciones que suelo contrastar, las utilizo en mi trabajo y las comunico como considero oportuno para salvaguardarme jurídicamente.

Pero atendiendo a las peticiones quiero decir que, el tipo de corralito que vivirá este país no tiene mucho que ver con el argentino. Es muy probable que vivamos una argentinización sistémica de nuestra economía, pero la gestión oficial de nuestros ahorros no será del mismo modo que en ese país sudamericano. El nuestro vendrá dado por la incapacidad de gestionar nuestro patrimonio adecuadamente, nuestro valor líquido poco tendrá que ver. Hoy en día sólo cuatro entidades españolas están en condiciones de permitir una retirada de efectivo superior a 20.000 euros de un día para otro. Ni furgones ni gaitas. Hay una entidad que reúne a cajas y bancos que sabe perfectamente que es así.

Muchas entidades disponen del “limite de acto”. Una herramienta técnica similar al “día de valor” que supone que no se pueden transferir más de 10.000 euros al día por cliente y cuenta. Sin embargo hay excepciones que representan la excusa perfecta para negar ese “corralito” oculto. Realmente lo que hay es un inicio de insolvencia bancaria que poco a poco nos llevará a una situación mucho más compleja. Nuestro corralito tiene poco que ver con una hipotética reacción gubernamental o con una decisión del Ministerio de Economía, no, el nuestro responderá a una actualización del valor real en dinero por el capital valorado. A finales del presente año muchas entidades deberán abandonar lo que Martin Varsavsky llama el mundo de las mentiras. Deberán actualizar balances con los activos inmobiliarios no especificados y poco o nada valdrán los trucos contables.

En este país hay entidades que están comprándose a si mismas sus propios activos en bolsa. Es fácil de detectar. Si nos fijamos en alguna entidad que mantiene el valor con firmeza, veremos que el gestor de compra es siempre el mismo y que sus acciones son compradas y mantenidas por apalancamiento de un solo operador. Eso siempre acaba mal pues a la larga no se puede mantener esa inversión endogámica y en consecuencia es en la pérdida de valor que se lleva por delante al banco y a la operadora.

En España hay algunos paquetes de inversión bancaria que todo el mundo sabe que valen cero. Lo sabe la CNMV, lo sabe la prensa económica, lo sabe el gobierno, lo sabe el que ejecuta las órdenes de compra y lo sabe por supuesto el que las vende y obviamente, como es el mismo, el que las compra. Podemos negar la evidencia, podemos acusar a los que escribimos cada día todo esto, de incendiarios pero que cada uno haga lo que crea conveniente.

Aconsejar que se proceda a retirar fondos de un banco por valor de lo que puedas necesitar de un modo doméstico durante unos meses no tiene porque generar la quiebra del mismo. La blogosfera es potente, las redes sociales virales, pero no exageremos. Este blog recibe más de 30.000 visitas al día y, sinceramente, no creo que eso incida en el devenir económico de este país, cuyo sistema bancario, según dicen, es el más robusto del mundo.

Es cierto que un post como el del corralito genera visitas. De hecho durante un par de días se doblaron la cifra media. Pero ese no es ningún valor que yo precise para decidir que escribo o que no. Dadlo por seguro. De hecho si fuera así hubiera seguido ese hilo y no lo hice.

En ese sentido, cuando comento que “la mayoría de pagos aceptados vía cash para gestión líquida están limitados a valores inferiores a los 6.000 euros diarios”, me refiero a cualquier tipo de acción que no tenga que ver con los famosos topes para retirada de efectivo que algunos comentan. Hablo de que “controladamente” las entidades escogen que clientes pueden y cuales no mover su dinero libremente. El “transfer” oficial de la entidad o género de “uso advertido”, es una estratagema legal que se incorporó para los jefes de zona hace dos décadas. Les permite conceder mayor capacidad de transferencia a empresas o responsables de empresas que al usuario medio.

Pero, ¿en que consistirá un modelo de corralito específico para España y que yo estimo para mediados de 2012? Todas las entidades bancarias españolas, incluidas las más sólidas, pero exceptuando las que tengan una actividad internacional bien asentada, contarán con un problema de insolvencia manifiesta a medio plazo. El regulador financiero español prohibirá tarde o temprano la amortización anticipada de los depósitos a plazo. A medida que el valor de esos depósitos descienda o cuando lo que se quiere es liquidar las inversiones de valor inmobiliario, el estado actuará para parar la previsible sangría. Se declarará un corralito financiero en nuestro país a fin de evitar una retirada masiva de depósitos y, utilizando la única herramienta conocida para evitar la quiebra de todo el sistema. Sin embargo, previamente, el corralito ya existirá pues el sistema financiero no esperará es orden ministerial, sino que ellos mismos impondrán la parada de flujo líquido. De echo los depósitos ya se están retirando y es cuestión de tiempo que cunda el pánico.

Si bien en los próximos meses la ocupación remontará, el paro dejará de aumentar de un modo tan radical, el consumo se acelerará moderadamente y el sistema económico parecerá repuntar, esa agradable sensación durará hasta pasado el verano. Los 8000 millones a fondo local y otros parches del gobierno se esfumarán tras haber simulado un escenario benigno. Los neoricos parados también ayudan a mantener unos depósitos que de momento les agrada ver en su cartilla del banco pero que poco a poco se irán esfumando. Al terminar ese espejismo el asunto se acentuará hasta extremos desconocidos.

Seguirán llamándome catastrofista. Estoy acostumbrado, hace años que los que me llamaron tuvieron que callar como ratas. Cuando todo era orégano y hablar de 4 millones de parados era algo propio de un iluminado, aquí hablábamos de la que se nos venía encima con datos y aportando análisis objetivo. Está claro que a los que ahora siguen negando la evidencia les seguiré pareciéndoles un charlatán. Tal vez lo sea, pero es mi manera de trasladar lo que siento, veo y deduzco. La situación es muy grave y nos dirigimos a un escenario de insolvencia bancaria con todo lo que ellos representa de fisura en el sistema global.

Cuando digo que es el momento de guardar dinero en cajas fuertes, es momento de reducir el consumo al máximo y liquidar lo ineficiente definitivamente me refiero a que el líquido es un valor. El dinero es un bien natural y disponer de él concede ventajas por el propio sentido de tenerlo que por la capacidad de comprar que tiene. Cuando digo que “cojan su dinero y guárdenlo donde puedan, dispongan de él en fondos de entidades solventes que no son las que están pensando por su volumen y tamaño, adviertan a los suyos de que vienen tiempos muy difíciles y que aceptarlo rápidamente será un valor fundamental para sufrir menos que otros” me refiero a que las entidades de garantía son las que han sabido internacionalizar su negocio y no tanto por su tamaño sino por su multiplicidad de sistemas de inversión.

Cuando digo que “la parada técnica de la economía no es una posibilidad, es una evidencia a medio plazo” lo digo basándome en la parada sistemática de todos los motores económicos de este país y sobretodo ante la parada intelectual de gobierno, oposición y agentes sociales. Nuestro corralito consistirá en la limitación activa de fondos, en la capitalización efectiva de los mismos y en la negación de negociarlos con dinero real. Sólo podremos canjear activos por acciones y poco más. La disponibilidad de dinero por los ciudadanos no se establecerá de un modo gubernamental sino financiero. No habrá una orden ministerial que imponga el “toque de queda económico”, lo que pasará es que las entidades bancarias procederán a la aplicación de sus sistemas de protección para evitar la huida de fondos. Todos ellos, de acuerdo con las instituciones, limitarán el uso y acción del líquido de sus clientes. El tiempo que durará tendrá que ver más con la confianza global que con el valor dinerario en si. Llegará no lo duden, pero aun falta un año largo.

No le llamarán corralito pero lo será. Querer tu dinero y no disponer de él cuando quieres es un corralito se mire por donde se mire. Hay miles de casos, algunos me llegan a mí, pero otros también se publican en medios diversos, en los que personas y empresas pequeñas destacan la dificultad que están teniendo para “tocar” su dinero. Si aceptamos que a finales de 2010 el propio Estado estará al borde de la quiebra, no es difícil entender que el valor de “nuestro” euro es distinto al de otros países. Una invitación para abandonarlo transitoriamente puede llegar tras la presidencia española de la Unión Europea. Será el momento más duro que jamás haya vivido nuestra economía. La velocidad con la que nuestro país está gastando los recursos es espantosa. Si bien en España no se puede sufrir una depreciación de moneda si está padeciendo la falta de aceptación de su propia deuda y, en consecuencia, poco a poco el Gobierno se irá quedando sin fondos y reservas para poder hacer frente a sus pagos. Fijaros que algunos bancos españoles dependen de otros que a su vez tienen intereses en la banca de las economías emergentes del Este. Allí va caerse todo en cuestión de meses y va a arrastrar a muchos “sanos” con ellos. Se desconocen las ataduras que nuestra banca tiene con ese mercado en primera o segunda instancia. Está por ver. Nadie pensó que invirtiendo en fondos aquí lo podía perder todo con las quiebras de la banca de inversión norteamericana. La historia se va a repetir pero en cutre y sin glamour.

Tampoco quiero entrar en las justificaciones del nivel “yo dije esto pero quería decir aquello”. Sin embargo debo aclarar que, como dije, si el fondo de garantía de 100.000 euros es el método por el que podemos estar tranquilos ante una quiebra bancaria vamos listos. Eso no lo aguanta nadie ni dos minutos. En España se está intentando evitar la fallida de varias cajas con diversos métodos y de bancos con uno de ellos. Las cajas siendo obligadas a fusionarse y los bancos con la autocompra de valores. Todos sabemos que ante una quiebra de una de las diez primeras cajas o de uno de los cinco primeros bancos, se demostraría que no hay dinero para garantizar la devolución de depósitos. La evidencia provocaría una cascada de acontecimientos sin comparación anterior. La pregunta es ¿Cuánto tiempo podrá soportar el peso de la insolvencia bancaria el propio sistema?

Seguiré defendiendo que España vivirá en la precariedad social por culpa de la indigencia intelectual de sus gobernantes de los últimos 20 años. Ahora recogemos los frutos de los que inventaron el modelo, los que no supieron modificarlo y los que negaron la evidencia en los años que podríamos habernos preparado para la que se nos viene encima. Es poco edificante descubrir como se niega la evidencia. Miles de personas se agolpan ya en los auspicios y comedores públicos, no hay manera de reconducir ese creciente elemento de empobrecimiento. Nada parece mostrar una posible mejora a medio plazo. Cada vez son más y vienen de diferentes estratos y niveles sociales. Hay que aceptarlo. Regresamos a toda velocidad al punto de partida. Todo ha sido un sueño y tocará emigrar. Aquí no se va a fabricar riqueza hasta dentro de mucho tiempo. Los neoindigentes de VISA cancelada viven asustados su nueva situación.

Y ahora, el párrafo de la discordia. Cuando dije que “España entrará en depresión acuciante a final de este año” quería decir eso exactamente. Nuestro país está acelerando su parada técnica y a ella se agarrará como un garrapata la depresión económica. Viviremos la fase más baja del ciclo económico. Viviremos una disminución de la tasa de inversión, provocando un paro masivo, mucho mayor que el actual y por consiguiente una disminución de la demanda de bienes de consumo. No consumo, no inversión, no financiación, más paro y deflación nos conduce a la detención del sistema temporalmente. Los bancos pierden utilidad más allá de la concesión de préstamos que no podrán conceder o en la retirada de efectivo que no podrán asumir.

Cuando digo que “recopilen dinero fresco y ténganlo a mano” me refiero que tengan líquido disponible. No todo su dinero, ese regresará algún día si pasara algo pero, sin embargo, acometer a buen recaudo, y recomiendo cajas fuertes en las propias entidades bancarias, no está de más. No lo retiren todo, retiren cantidades adecuadas a un uso doméstico durante unos tres o cuatro meses.

Los que niegan que no habrá un cortocircuito en el sistema son los mismos que hablaban de lo malo que era magnificar el desastre hace un año cuando grandes bancos estaban siendo rescatados, intervenidos o cerrados. Esto es un consejo, una opción. No es un atentado al sistema. Nadie puede asegurar que no pasará. Sólo podemos estudiar modelos próximos y descubriremos que la quiebra de un estado es posible, se producen y se producirán en los próximos días alguna más.

Di algún consejo. Dije que utilizasen modelos de inversión actualizable y recuperable rápidamente y si no los encuentran. Especifiqué que disponer de líquido es imprescindible, pero que buscaran escenarios de uso para inversiones en Alemania o Francia.

Algunos han criticado que yo emprenda una nueva empresa y a la vez hable de todo esto. Les diré que mi compañía responde a tres criterios que considero pueden permitir que se salve de la quema. Eso espero y en ello he aplicado todo mi conocimiento durante los últimos años. Igual que aconsejo a mis clientes, a los que asesoro financiera y empresarialmente, adopté tres patrones de uso para sobrevolar esta batalla en seco. Primero creí que reducir la barrera de entrada por precio sería fundamental, por eso Cink ofrece productos low cost, luego consideré que atender un ecosistema comercial nuevo e incipiente como las redes sociales era fundamental, pero aportando algo distinto, por eso Cink ofrece estimulación de redes profesionales, y tercero que fuera capaz de implantar su modelo en cualquier país a medida que estos vayan superando sus crisis domésticas, por eso Cink tiene prevista su implantación en diez países durante este y el año que viene.

Tengo derecho a montar negocios. Si además ofrecen empleo mucho mejor. Contratamos dos nuevos empleados cada semana desde hace meses y eso me enorgullece. Estoy en otros negocios pero no por ello me alejo de una realidad evidente sino todo lo contrario. Esto está mal, estará peor y las vamos a pasar putas, pero no por ello voy a dejar de intentar sobrevivir. Calculé lo que ahora está pasando y en ese cálculo diseñé mi empresa, ahora calculo que no dispondremos de efectivo en un momento determinado y en ello estoy trabajando para evitar el “decalage” como dicen los franceses.

Tengo claro que la crisis española será de las más largas de occidente, que no estamos haciendo nada para reconstruir un modelo de crecimiento basado en otros elementos y que de esto no se sale por inercia. Debemos trabajar todos en una misma dirección pero de momento nadie nos allana el camino. Es insostenible que para montar un negocio debas pagar miles de euros en trámites ridículos, que en plena parálisis económica y de consumo los impuestos no sean condonados en según que casos y que nadie se de por aludido. Llamar borregos a los que asumen que esto va cuesta abajo es un error. Vuelvo a decir que España no se está preparando ni por asomo, se sigue parcheando. Reitero que busco casa de pueblo, alejada de todo, con buenas vistas, un río cercano y conexión wifi, para poder gestionar la internacionalización de mi compañía y para presenciar a tiempo real al derrumbe económico de todo esto.

Sin embargo recuerden esto: “cuando en España el 30% de la gente esté en paro, un 70% aun trabajará”. Lo vamos a pasar muy mal, me preocupan las tensiones sociales que se acercan, pero aun así, el planeta seguirá girando y con él todos nosotros. Yo hablé de corralitos, de crisis sistémica, de recesión e incluso de depresión, pero también de un nuevo paradigma que saldrá de todo esto. No tengo ni idea de cómo será pero me gusta pensar que este sufrimiento es el de un parto, el de una parturienta sin anestesia que dará a luz un nuevo modelo mucho más digno y justo. Por lo menos déjenme pensarlo, me tranquiliza.

Me reitero en que España vivirá un espacio de iliquidad como le sucederá en general a gran parte de la zona euro periférica, que eso será a mediados de 2012 o a primeros de 2013, que la salvaguarda de depósitos sólo será factible con patrones de inversión corporativos pues lo soberano estará en quiebra o será insolvente y me ratifico en que primero será una “prohibición” de pagar en efectivo a partir de una cantidad determinada (por ejemplo 3.000 euros) y luego alguna cooperativas de crédito quedarán insolventes. Lo que viene luego son colas en los cajeros. Es simple, hasta mi hijo de 3 años podría entenderlo.

Corralito español

Leer hoy en todos los medios historias sobre un ministro cazador, otro que desearía no serlo y un montón de inmundicias similares es desolador. Siento que las cosas se acaban y nadie se da cuenta. Las dimensiones de lo que se nos viene encima son espantosas y todo sigue un curso completamente ridículo. He sabido, y no detallaré porque no soy un suicida, de decenas de sucesos financieros que ya han prescrito y que pocos conocen, innumerables batallas subterráneas que ningún periodista se ha dignado a investigar y hechos que hablan de guerras complejas en los altos hornos de la economía completamente ocultos a la opinión pública. Sin embargo aquí nada parece cambiar. Técnicamente estamos viviendo un principio de “corralito” y nadie parece darse por aludido.

Leer hoy en todos los medios historias sobre un ministro cazador, otro que desearía no serlo y un montón de inmundicias similares es desolador. Siento que las cosas se acaban y nadie se da cuenta. Las dimensiones de lo que se nos viene encima son espantosas y todo sigue un curso completamente ridículo. He sabido, y no detallaré porque no soy un suicida, de decenas de sucesos financieros que ya han prescrito y que pocos conocen, innumerables batallas subterráneas que ningún periodista se ha dignado a investigar y hechos que hablan de guerras complejas en los altos hornos de la economía completamente ocultos a la opinión pública. Sin embargo aquí nada parece cambiar. Técnicamente estamos viviendo un principio de “corralito” y nadie parece darse por aludido.

Leer hoy en todos los medios historias sobre un ministro cazador, otro que desearía no serlo y un montón de inmundicias similares es desolador. Siento que las cosas se acaban y nadie se da cuenta. Las dimensiones de lo que se nos viene encima son espantosas y todo sigue un curso completamente ridículo. He sabido, y no detallaré porque no soy un suicida, de decenas de sucesos financieros que ya han prescrito y que pocos conocen, innumerables batallas subterráneas que ningún periodista se ha dignado a investigar y hechos que hablan de guerras complejas en los altos hornos de la economía completamente ocultos a la opinión pública. Sin embargo aquí nada parece cambiar. Técnicamente estamos viviendo un principio de “corralito” y nadie parece darse por aludido.

Intenten retirar, si los tienen, 20.000 euros hoy mismo de sus cuentas corrientes. La respuesta será que “debería de haber avisado”. Puede ser. Inténtelo con 10.000. Les dirán algo parecido y empezará a ser sospechoso. La mayoría de pagos aceptados vía cash para gestión líquida están limitados a valores inferiores a los 6.000 euros diarios. Pero, procuren hacer lo mismo utilizando plataformas telemáticas. La negativa será rotunda. Si usted quiere mover 100.000 euros de su cuenta, y hay que ser iluso para tener ese capital hoy en día en una entidad determinada, no podrá hacerlo en uno solo día a menos que disponga de “transfer” oficial de la entidad o género de “uso advertido”.

Esta situación de insolvencia bancaria se irá estrechando hasta llegar a un colapso a mediados de 2012. Algunas cajas y bancos ya no provisionan como dicen hacer. Saben que no tiene sentido. Es el momento de guardar dinero en cajas fuertes, es momento de reducir el consumo al máximo y liquidar lo ineficiente definitivamente. Cojan su dinero y guárdenlo donde puedan, dispongan de él en fondos de entidades solventes que no son las que están pensando por su volumen y tamaño, adviertan a los suyos de que vienen tiempos muy difíciles y que aceptarlo rápidamente será un valor fundamental para sufrir menos que otros. Mientras los negocios generen beneficios hay que trabajar al máximo, pronto también se detendrán. La parada técnica de la economía no es una posibilidad, es una evidencia a medio plazo. Los que nos movemos en este mundo ya no ponemos en duda la argentinización de nuestro sistema financiero, ni se plantea si va a haber o no “corralito”, la duda es cuando.

El gobierno español es incapaz de sostener sus propias afirmaciones. El fondo de garantía de 100.000 euros recién estrenado es menos real que un billete de 7,20 euros. El Estado sabe que una quiebra oficial de una entidad bancaria en España supondría la insolvencia definitiva del país pues es imposible cubrir los fondos depositados de ninguna caja media española y, ni por asomo, la de ningún banco o caja de gran volumen. Esa fallida de una caja manchega está siendo ocultada con ingentes inyecciones de liquidez diaria para no evidenciar y publicar su situación. Lo cual obligaría al uso de ese fondo de garantía y que a su vez evidenciaría la quiebra del Estado por no poder afrontarlo. Para evitarlo, ese líquido pretende retrasar la retirada de fondos por alarma y a su vez “obligar” a otras cajas a comerse el marrón, retrasar el asunto y esperar que San Pedro nos bendiga a todos.

Es evidente que nuestro dinero ya no es dinero, es una sonrisa en una cartilla bancaria, un señuelo. El déficit aumenta y con él la locura. Zapatero sigue anunciando medidas de soporte, de garantía a una tensión social cada vez más cercana, y lo pretende pagar con deuda pública. Pero es cuestión de tiempo, pero España será expulsada del euro. La prepotencia de hacernos ricos a costa de los fondos de cohesión lo vamos a pagar caro. Salir de compras y adquirir empresas francesas, británicas, alemanas e italianas con el dinero que ellos nos dejaron en su día es indecente y la indecencia es punible, tarde o temprano. En nuestro caso temprano. España vivirá en la precariedad social por culpa de la indigencia intelectual de sus gobernantes, todos, los unos y los otros.

Las promesas del ejecutivo deberían de explotar en las caras de sus señorías cada mañana cuando se asean. Más de dos millones de españoles ya no tienen soporte económico alguno. De momento se refleja en las colas de los auspicios y comedores sociales. El BMW que nadie quiere comprar, parado por falta de combustible, es el último monumento a la desfachatez de la clase media engañada por un sistema de barro, una clase media que ahora pretende comer un plato caliente junto a indigentes y alcohólicos. Vagabundos de toda la vida junto a neoindigentes de VISA cancelada. ¿No me creen? Paseen un poco.

España entrará en depresión acuciante a final de este año. Recopilen dinero fresco y ténganlo a mano. No es alarmismo, son consejos reales. No lo retrasen pensando, ya lo haré cuando toque. No tendrán tiempo. No trabajen ninguna operación a plazos superiores a los 12 meses. Nadie puede garantizar eso. Utilicen modelos de inversión actualizable y recuperable rápidamente y si no los encuentran, a la caja todo. Busquen lo necesario para vivir medio año sin VISA. Si sus escenarios de uso son más largos afiance inversiones en Alemania o Francia, poco más. Si su escenario es a muy largo plazo, compre gestión norteamericana no ubicada en la costa Oeste. Compren “arroz” o platino. El oro no será tan eficiente pero será un refugio cierto.

Como sabemos, esto no es una crisis coyuntural, ni de etapa, es sistémica y nos pilla de lleno a los españoles en una crisis doméstica. Tras cinco años nada habrá cambiado, seguiremos en crisis, tras diez el modelo se estará reconstruyendo en otro mucho más heterogéneo y basado en conceptos ahora demasiado abstractos, pero en España, dentro de quince o veinte años seguiremos soñando con aquella década prodigiosa de finales del XX y principios del XXI. Detrás de este telón no hay ningún escenario. Hay otro teatro, otro sistema, pero España no se está preparando ni por asomo, sigue parcheando, de manera que todo será más largo, duro y dramático. Busco casa de pueblo, alejada de todo, con buenas vistas, un río cercano y conexión wifi, que hay que quiero presenciar a tiempo real al derrumbe.