Game Over para la banca tradicional, Start Line para los Neobancos.

Ayer se anunció el mayor Expediente de Regulación de empleo más grande que la banca haya formulado nunca. Caixabank ha planteado el despido de 8.291 personas (el 18% de la plantilla) y el cierre de 1.534 oficinas (el 27% de la red actual). Puede sorprender. Recordemos que hace poco más de una década, trabajar en un banco era casi como ser funcionario. Empleo seguro y jubilación cómoda. Pero eso cambió con la crisis financiera de 2008 y con el despliegue de una revolución digital que ahora se ha acelerado mucho más. ¿Cuanto hace que no entras a una sucursal bancaria? ¿Llevas monedas o billetes en tu monedero? El futuro ha llegado definitivamente a otro sector. Los bancos son las nuevas discográficas.

Ayer se anunció el mayor Expediente de Regulación de empleo más grande que la banca haya formulado nunca. Caixabank ha planteado el despido de 8.291 personas (el 18% de la plantilla) y el cierre de 1.534 oficinas (el 27% de la red actual). Puede sorprender. Recordemos que hace poco más de una década, trabajar en un banco era casi como ser funcionario. Empleo seguro y jubilación cómoda. Pero eso cambió con la crisis financiera de 2008 y con el despliegue de una revolución digital que ahora se ha acelerado mucho más. ¿Cuanto hace que no entras a una sucursal bancaria? ¿Llevas monedas o billetes en tu monedero? El futuro ha llegado definitivamente a otro sector. Los bancos son las nuevas discográficas.

Hace unos días, la plataforma de compra y venta de divisas digitales subió con fuerza en su primer día de cotización en la bolsa. Su valor de mercado llegó a superar los 100.000 millones de dólares, como el Santander y el BBVA juntos

Uno de los grandes acontecimientos bursátiles de 2021 resultó ser el estreno de un negocio dedicado a las criptomonedas, activo que compite con el mercado de acciones por atraer inversores. La paradoja, consumada con el debut este miércoles de Coinbase en el índice tecnológico estadounidense Nasdaq, pone fin a la separación entre dos mundos, el de las Bolsas y el de las divisas electrónicas, que hasta ahora circulaban por carreteras diferentes.

La firma, nacida hace nueve años del ingenio de dos veinteañeros estadounidenses, tuvo el estreno soñado: sus títulos se revalorizaron un 31%. La cifra, en cualquier caso, pulveriza los 8.000 millones de dólares en que la valoraba su última ronda de financiación, acometida hacía solo tres años.

El negocio de Coinbase tiene varias patas. Su plataforma permite a los inversores comprar y vender criptomonedas, ya sean 10 dólares o 10 millones. Proporciona a los negocios que lo requieran pasarelas de pago para vender por internet sus productos en criptomonedas. Ofrece servicios de custodia a los que acumulan importantes cantidades en este tipo de activos. Y cobra a los creadores de nuevas divisas por incluirlas en su lista. Entre sus clientes más célebres está la empresa de coches eléctricos Tesla, que adquirió meses atrás 1.500 millones de dólares en bitcoins.

Su salto a Wall Street la convierte en una de las escasas opciones de invertir en criptomonedas a través del mercado de valores sin tener que sumergirse en los complejos mecanismos de compra de estos activos. Hasta ahora, ese papel estaba casi desierto, y solo empresas como MicroStrategy, especializada en servicios en la nube, actuaban como vía indirecta para estar expuesto al bitcoin a través de acciones.

El estreno de Coinbase no solo ha llamado la atención por el tipo de negocio al que se dedica. La empresa, sabedora de la enorme demanda de sus títulos, decidió empezar a cotizar directamente, sin bancos colocadores. El método contribuye a elevar la volatilidad, y es poco habitual, aunque en el pasado ya ha sido utilizado por firmas como Spotify o Slack.

Pero, no te vayas todavía, aún hay más.

Los bancos, como te decía, son las nuevas discográficas. Les está pasando lo mismo que cuando nació Spotify o iTunes. Se acabó la dependencia de las grandes productoras. Se tuvieron que reconvertir y no todas lo supieron hacer.

Vamos a analizar si los Google, Amazon, Apple, Facebook, Netflix están entrando de manera decidida y decisiva en el mundo financiero. De momento lo están haciendo a través de los sistemas de pago que es el que tiene más rentabilidad y más datos.

Casi todos los directivos bancarios reconocen ya que las tecnológicas se han convertido en un competidor para ellos. Lo cree también el Banco de España

La cuestión es ¿si pueden de verdad los Google, Facebook, Amazon y empresas similares jugar un papel central en el sistema financiero?

De momento van dando algunos pasos, casi todos en su sistema de pago, pero no se han metido en el fondo del del sistema bancario. De hecho, han desechado las partes menos rentables y menos agradecidas del negocio, a la vez que los consumidores están dispuestos a sustituir los bancos de toda la vida por una de estas grandes compañías tecnológicas.

Según el Observatorio Financiero de Funcas preguntando a usuarios y clientes de la banca tradicional, sobre si se plantearían la posibilidad de utilizar alguna de las grandes tecnológicas en este sentido, un 42 por ciento no lo descarta. A Google lo eligirían como banco un 13 por ciento, a Amazon un 12 por ciento, a Apple un 10 por ciento y a Netflix casi un 5 por ciento.

En todo caso, se acerca una gran bola de nieve para el sector bancario. No es una novedad, se la ve venir a lo lejos.

Sin embargo, lo que parece, que no se interpreta correctamente es que la velocidad y tamaño que va tomando son cada vez mayores. Se trata del mayor cambio al que la banca se ha enfrentado jamás. No va de regulaciones, ni de adaptarse a una burbuja que les reventó en la cara hace años. Esto va de que el sector tal y como lo conocemos está en juego.

Su estructura comercial, formal y de gestión, tienen un problema. Un problema que no es adaptativo como parecen entender la mayoría de los bancos viendo las decisiones que van tomando. En realidad es un problema técnico.

Cuando el asunto es adaptativo se suelen buscar soluciones tácticas de corto recorrido para ‘adaptarse’ bien a tiempo real. Pero en este caso el problema será (es) técnico.

Las noticias hablan de táctica y no de estrategia. Los anuncios de despidos o reestructuraciones lo demuestran. La banca lleva 100.000 despidos en una década. Se ha desinflado a la mitad y ya no hay vuelta atrás.

Un camino que se ha iniciado en todos los países. Mucho de lo que se hace en un banco hoy no precisa de ninguna persona, oficina o proceso tradicional y se puede sustituir sencillamente con una app desde el móvil. De hecho, y esto es el motivo principal, el denominado Fintech se va a llevar por delante el 50% del negocio en menos de cinco años.

Ya le pasó a otros sectores. Contenidos, turismo, transporte, producción y otros. Hace años que las innovaciones en el sector financiero y bancario son cada vez más potentes. Algunos bancos han creado marcas que buscan ofrecer un servicio digital de lo que siempre han tenido. Básicamente ofrecen un ‘banco moderno’ enfocado a una nueva generación de clientes que ve los bancos tradicionales como algo ajeno en muchos casos. Clientes que ‘todo lo hacen por Internet y desde el móvil’.

Ese lavado de cara, ese quitarse la corbata, no es lo que realmente necesita el sector si quiere estar en condiciones de aprovechar lo que se les viene encima. No se trata de cambiar el nombre de una entidad, buscar otro más ‘cool’. Eso es pura epidermis.

El gobierno critica el reajuste. Es lógico, no quieren que les explote a ellos esa destrucción de empleo imparable por cierto.

Imparable basicamente porque la gestión del cambio pasa por reducción de plantillas, automatizar, incorporarse a nuevas plataformas, pero también de entender que papel jugará el sector bancario y financiero en su conjunto a corto plazo. Tal vez se trata de redefinir el propio papel de los bancos.

En todo caso se deberán dar prisa. Esto va a toda velocidad. Los bancos, siempre asentados en la garantía de que sin ellos no se podía financiar, transferir, intercambiar divisas o gestionar activos, se encuentran ahora con que no hay intermediarios en muchas de esas operativas porque el intermediario es la propia red, esa que ellos usaban y que ahora está disponible para todos de un modo tremendamente sencillo.

Y es que el termino FinTech es perturbador para los sistemas financieros existentes y establecidos. Hablamos de que para financiar un proyecto miles de personas acceden al ‘crowdfunding’ o a los préstamos ‘peer-to-peer’, para gestionar transacciones utilizan el móvil o para intercambiar divisas lo mismo. El FinTech lo hace todo, todo lo que desde un banco u otros gestores financieros ya hacían, y lo hacen más barato, más fácil y más rápido.

Pero, ¿en que campos actúa el Fintech? ¿lo abarca todo? Fintech es algo más que un sector en transformación. Es mucho más que ‘la transformación digital del sector financiero’. Hablamos de la mutación de un concepto relacional entre todo un sector y su clientela. Es estructural y se deriva a todo.

Los campos en los que actúa son muchos, desde crédito, compensación de deudas, factoring, crowdfunding, préstamos p2p, comparadores financieros, bitcoins, divisas, finanzas personales y de empresa, equity financiera, plataformas de pago, Trading, asesoría financiera automatizada, redes inversoras, algoritmos económicos, etc.

Tengo claro que en diez años, los bancos no serán bancos.

El banco del futuro no se sabe cómo será, no obstante. Nadie lo sabe, pero para que los cambios de los bancos se sucedan adecuadamente deberán focalizar en la conquista de un espacio comercial y sociológico que se les está escapando poco a poco.

Lo vean o no lo vean, deberá ser rápido. De poco servirán los resultados trimestrales en miles de millones. Cuando empiece el desmontaje de todo, que lo hará, solo tendrán planos para construir de nuevo el rompecabezas, quienes hayan hecho los deberes y se hayan equivocado suficientes veces.

Y es que es muy importante que el sector financiero no pierda su papel relevante para estimular el crecimiento económico. Deberá ser una transformación real.

Recordemos que, si en el momento en el que en España se ataban los perros con longanizas hubiéramos invertido todo aquel capital en digitalizar la economía, nuestro PIB rozaría el de Canadá. Seríamos tan ricos como Canadá.

Pero, a cambio, nos pusimos a construir, a replicar modelos cíclicos y a asentar la mayor crisis que hemos vivido muchos de los que estamos vivos hoy en día. Una crisis que fue estimulada por una política de créditos y liquidez bancaria fuera de toda lógica.

Quienes tenían la oportunidad de haberlo evitado no se atrevieron, mantuvieron los modelos y se alejaron de las opciones para conquistar el futuro. Ahora, guardando las diferencias, vivimos algo parecido. El futuro allí a lo lejos, nosotros aquí haciendo lo mismo de siempre.

Espero que ahora sea distinto. Quiero pensar que sí.

Las claves de la Transformación Digital de la banca. La iRevolución de los servicios financieros.

La semana pasada estuve en Costa Rica con motivo de la finalización de la primera fase del proyecto de Transformación Digital del Banco Popular de Costa Rica. Un proyecto apasionante que ahora inicia la siguiente etapa, la implementación de diversos modelos de innovación, incorporación de tecnología, gestión del cambio organizativo y, especialmente, el diseño de nuevos modelos de negocio que el sector financiero tiene que abordar irremediablemente.

La semana pasada estuve en Costa Rica con motivo de la finalización de la primera fase del proyecto de Transformación Digital del Banco Popular de Costa Rica. Un proyecto apasionante que ahora inicia la siguiente etapa, la implementación de diversos modelos de innovación, incorporación de tecnología, gestión del cambio organizativo y, especialmente, el diseño de nuevos modelos de negocio que el sector financiero tiene que abordar irremediablemente.

Las amenazas son más que sabidas para este sector. Los NeoBanks, los iBanks, las criptomonedas e, incluso, los No-Banks. Pero a mí me gusta más contemplar el otro lado, los retos. En el caso de una entidad financiera nacional, semi pública como es el Banco Popular de Costa Rica, éstos pasan por la reducción de costes y por acelerar la innovación. Es necesaria una banca centrada en el cliente que consiga una relación más estrecha con él y una experiencia digital personalizada. Una banca que ayude a las instituciones financieras y a las propias fintech a construir, operar y monetizar cualquier tipo de aplicación de manera ágil y rápida.

Entre los modelos que he coordinado en otras entidades y las que ya hemos iniciado en Costa Rica, es obligatorio un ecosistema API para lanzar nuevos servicios. APIs abiertas y conectadas a un ecosistema de colaboradores que ofrezcan servicios digitales de valor añadido a través de cualquier entorno colad por ejemplo. Mi obsesión es que cualquier banco considere factible liderar la propia revolución fintech. No voy a entrar en el detalle y el modo de lograrlo ni con que metodologías se puede lograr. Eso es algo que precisa de un buen número de documentos y de un par de jornadas de alto valor explicados en un Workshop específico como afrontarlo. Sin embargo, hay varios campos de trabajo que son determinantes y que a modo esquemático pasarían por:

Los grandes bloques de trabajo deben ser la Analítica, la Automatización, la Gestión de TI, la propia Inteligencia artificial, la innovación estratégica, la tecnología móvil y la seguridad integral. A partir de estos espacios de trabajo se despliegan cada uno de los elementos que derivan. Aunque pueden funcionar para muchos sectores, en el caso de las finanzas se determinan en estos que acabo de relacionar. Veamos cómo se despliegan según nuestro criterio.

Inicialmente el asunto trata de la analítica, de la cual se espera descubrir, interpretar y comunicar patrones significativos y la información de valor a partir de datos de todo tipo. Eso conduce a la gestión prioritaria de analytics por aplicación, analítica prescriptiva, análisis predictivo basado en machine learning, atención a los grandes volúmenes de datos, a la integración de esos datos, la comprensión de la Internet de las Cosas y la visualización de todos estos datos utilizando tecnología que la conviertan en información.

De la automatización se exige que realice operaciones con inteligencia, desde los procesos de negocio hasta la aplicación de bots o la automatización inteligente. Para ello se cuenta con el Blockchain con el objetivo de reducir riesgos y abrir nuevas fuentes de ingresos, cloud computing, almacenamiento en cloud, base de datos en cloud, gestión del propio cloud, infraestructuras como servicios, plataformas como servicios y especialmente generar un volumen aceptable en seguridad en el cloud.

De la Gestión de TI se necesita que se alineen los recursos tecnológicos de información de un banco en función de sus necesidades. Para ello hay que tener en cuenta la alta disponibilidad en el rendimiento operativo, el desarrollo de algún tipo de software de adaptación, la gestión de los propios activos de la tecnología y el cloud, los datos, las identidades, la red, el almacenamiento, los accesos, los negocios, los ciclos de vida de las aplicaciones de la entidad, el rendimiento de esas aplicaciones, el software distribuido llamado middleware y las recuperaciones tras alguna crisis que pudieran ser críticos.

De la Inteligencia artificial buscamos que interactúa con las tecnologías de la información como un socio adaptable a la actividad humana. Para ello asumimos en cualquier proyecto de transformación digital en el sector financiero que vamos a aplicar machine learning que automatice los modelos analíticos para que los sistemas puedan aprender y extraer conocimientos por su cuenta, el procesamiento del lenguaje natural, un sistema recomendador que prevea la valoración o preferencia de un servicio financiero utilizando una subclase de sistemas de filtrado de información, una visión computacional que adquiera, procese, analice y comprenda todo tipo de interacciones con los clientes/usuarios del propio banco.

De la Seguridad planteada se estructurará para que proteja los sistemas en todos los entornos gracias a la Gestión de identidades, la protección contra el fraude, la importantísima protección de las vulnerabilidades que introducen los dispositivo conectados de un usuario de la entidad, el security analytics que explore soluciones que permitan agregar información de seguridad en toda su infraestructura de la entidad, la seguridad cloud, la seguridad de datos, la seguridad de las aplicaciones, la seguridad móvil y la supervisión de red en el ámbito de rendimiento y detección de actividades sospechosas.

Y finalmente, el espacio que considero fundamental y que tiene que ver con el concepto ‘mobile first’. De la Tecnología móvil se necesita que habilite dispositivos móviles para el uso compartido gracias a la analítica móvil, al marketing móvil y, de nuevo, a la seguridad móvil.

En definitiva, y muy a grosso modo, estas son las claves con las que un modelo de negocio financiero tiene que lidiar en el momento que inicia un plan de transformación digital. Esta es la tabla con la que trabajamos nosotros. Debe haber otras, pero lo más complejo es como convertimos un modelo que ha soportado el paso del tiempo con cierto éxito pero que, ahora que ha decidido entender un nuevo entorno, suele quedarse más en la cosmética que en el fondo.

Tengo la suerte de que mis clientes han entendido que la banca debe darse prisa. Prisa en creerse esto realmente. Que no va de aparentar estar interesado o conocer bien como funciona. Consiste en aparcar dentro. En poco tiempo los proveedores de criptomonedas se habrán ganado la confianza y credibilidad de la que ahora todavía no gozan en términos generales. Por ese entonces, la ventaja competitiva de los bancos será irrelevante. Si ahora no se ponen, no habrá espacio para ellos, o lo que quedará será puramente residual. No serán necesarios tal y como ahora los entendemos. Siglos de evolución soplan en su contra, pero pueden convertirse en vientos favorables. Solo hay que ponerse.

| Picture: Hermione Hodgson |

El sector financiero será Fintech o no será.

Hace unos días ofrecí una conferencia en el evento convocado por American Express ‘The challenges of Digital Transformation’ que se celebró en Casa América de Madrid organizado por la agencia Grabarte 360 y al que asistieron un buen número de directivos interesados en la evolución y tendencias en el ámbito de la digitalización de los sistemas financieros. De algún modo, es evidente, la llegada del concepto Fintech sobrevuela este tipo de análisis debido al gran crecimiento que ha tenido en los últimos años. Los motivos son diversos pero se encuadran en un cambio de modelo en la relación empresarial con el nuevo cliente digital, los procesos que deben ejecutarse y los nuevos modelos de negocio asociados.

Hace unos días ofrecí una conferencia en el evento convocado por American Express ‘The challenges of Digital Transformation’ que se celebró en Casa América de Madrid organizado por la agencia Grabarte 360 y al que asistieron un buen número de directivos interesados en la evolución y tendencias en el ámbito de la digitalización de los sistemas financieros. De algún modo, es evidente, la llegada del concepto Fintech sobrevuela este tipo de análisis debido al gran crecimiento que ha tenido en los últimos años. Los motivos son diversos pero se encuadran en un cambio de modelo en la relación empresarial con el nuevo cliente digital, los procesos que deben ejecutarse y los nuevos modelos de negocio asociados.

Cuando hablamos del futuro de las finanzas solemos centrarnos en escudriñar un escenario enfocado en los bancos y poco en el concepto financiero propiamente dicho. Focalizamos el análisis en el futuro de la banca y menos en las tendencias de los sistemas de pago por ejemplo. En ésta última aparecen tendencias que ya está modificando las relaciones entre consumidor y productor. Unas tendencias que se pueden concentrar en la diversificación de las criptomonedas, la propia tecnología blockchain, los protocolos de pago en NFC, la llegada de una nueva regulación indispensable y, debido a esto seguramente, el retorno al valor original de las firmas financieras aunque sea reinventando su papel.

Nuevos modelos de pago.

Si hay algo que realmente afecta al modelo de pago a entidades convertidas en pasarelas de pago o gestoras de tarjetas financieras, es la tendencia de pagar sin tener contacto físico en el punto de cobro. Tarjetas bancarias en un lector integrado en los teléfonos móviles parece que irá poco a poco penetrando hasta la normalización. Hay países que ya han eliminado en la práctica el dinero físico. Existen ya los primeros casos de implantes de pago, algo así como un chip integrado en el cuerpo que permite pagar sin ningún tipo de interacción salvo la de estar físicamente en el lugar de cobro. Solo acercando la mano o el brazo a un TPV especializado. Me cuesta imaginar un mundo en el que todos andemos por un centro comercial, si siguen existiendo, moviendo las manos hacía los terminales de pago y acumulando en nuestra cuenta financiera las compras, todo sin nada más que un modelo de gestión en la nube. Sin embargo, ‘haberlas haylas’.

Criptomonedas

En tiempos de crecimiento exponencial, de desequilibrio en su valor o de ofertas iniciales de monedas, las llamadas ICO, todo lo que tiene que ver con criptomonedas se tiñe de un tono verde beneficio. El nuevo abanico de opciones lleva a consumidores y profesionales financieros a interesarse por su uso. Sin embargo, la madurez del mercado de criptomonedas, dista todavía del exigible y necesario. Es sin duda una tendencia clara y se verá en los próximos tres años su verdadero potencial y penetración. La banca empieza a abrazarla, los sistemas de pago a incorporarla y la regulación global a interpretarla.

Tecnología blockchain

Al hablar de criptomonedas no puedes dejar de hacerlo también de la tecnología que las sujeta, el blockchain. Esencialmente un libro mayor contable que se distribuye entre un buen número de usuarios. Nadie, ninguna entidad posee las claves de los datos y no es posible cambiar el libro una vez que se han registrado los datos. Esa es la esencia del modelo que sustenta todo esto. Sin embargo, pensar que el blockchain es solo un mecanismo para generar monedas sería quedarse en primaria. Esta tecnología tiene aplicaciones mucho más amplias, incluso en el campo de la asistencia sanitaria, donde podría utilizarse para almacenar registros de salud y hacerlos accesibles a diferentes proveedores. Es cierto que tiene un gran potencial para perturbar aún más el mercado financiero. Podrá cambiar la forma en que las propiedades son compradas y vendidas porque cada propiedad podría tener su propio registro individual en una cadena de bloques, y los bancos deberán tener en cuenta esta información cuando decidan si ofrecen un préstamo o una hipoteca a alguien por ejemplo. Deberán adecuarse con toda seguridad.

Los iBank

La disrupción para el sector bancario no era sólo el Fintech. Ni siquiera las criptomonedas. El primero es algo que realmente se puede adoptar desde el propio sistema financiero y el segundo es algo mucho más complejo que afectará a muchos más aspectos de la vida. La potencial irrupción de estos nuevos actores en la banca comercial, y probablemente en la privada a medio plazo, es el verdadero asunto. La tarjeta Apple Pay que pueda transformarse en algo más complejo y transversal desde un punto de vista financiero, es el último ejemplo de cómo un gigante tecnológico amplía su presencia en la industria bancaria. Además de Apple, Amazon, Google, Alphabet y algunas otras un buen número de gigantes tecnológicos están compitiendo por lograr que los pagos móviles sean más fáciles para los consumidores a la vez que aumentan sus formidables fuentes de ingresos y conocimiento vía datos masivos. La idea es capturar cuotas de mercado por esta vía y dar el salto a medio plazo a algo mucho más profundo si es posible.

Regulación pendiente.

El desafío principal que está viviendo el sector financiero con respecto a la dirección que está tomando todo desde el punto de vista tecnológico es que la industria Fintech evoluciona tan rápido que los reguladores tienen serios problemas para mantenerse al día. Una regulación necesaria e imprescindible por otro lado. A medida que esa formulación legal sea capaz de encapsularlo, las instituciones financieras más grandes recuperarán algunos de los espacios perdidos en esta fase inicial. La regulación bien entendida, no intervencionista, hará la industria financiera tecnológica mucho más fuerte, segura y confiable. Tengo claro que la demanda de tecnología financiera es lo que está haciendo que se desarrolle, que se transformen en el sector tradicional y que, finalmente, se regule adecuadamente.

El papel de los bancos de siempre.

Y probablemente esa regulación provocará algún cambio en los actores principales. El mercado Fintech es tradicionalmente un territorio ‘startup’. Pequeñas empresas con estructuras muy distintas a las del sector financiero tradicional que capturan porcentajes importantes de negocio a bancos por ejemplo. En Europa se calcula que el sector financiero tradicional perdió una cuota de mercado destacable en los últimos cinco años a favor de estas startups. Hay quien asegura lo contrario y quien considera que el futuro es una alianza. Las grandes corporaciones están desarrollando espacios, incubadoras, aceleradoras para ponerse al día. Están comprando a algunas de estas empresas para incorporar conocimiento e innovación. Han decidido transformarse desde la esencia. Su capacidad y potencial es tan grande que la tendencia puede estar cambiando. Los actores Fintech del futuro financiero inmediato puede que ahora sean los que fueron actores principales siempre en el mundo de las finanzas. Tal vez.

Finalmente, comentar que el problema del Fintech es, esencialmente, lo que es. Un concepto basado exclusivamente en la tecnología puede tener en ella su mayor problema. La tecnología es cambiante y cambia muy rápido. Es cierto que las empresas Fintech están preparadas como nadie para la disrupción, es su ADN, pero sin embargo, habrá muchos cambios que también ellas deberán asumir. Eso es algo que puede resultar en complejas adecuaciones, incorporación a reglas nuevas que no vayan en la dirección de lo que inicialmente les interesaba. Lo que está claro es que el sector financiero vive un momento apasionante. Actualmente asesoro a dos entidades financieras nacionales, una en América y otra en Europa. Ambas han decidido afrontar este momento con el entusiasmo que se le exige a quien sabe que el futuro no se espera, se conquista. De esto va todo, de cómo la banca asume el momento histórico de transformación que se le exige y que le aporte valor a la vez.

Un 'iBank' o un 'iMoney'. Goldman Sachs, Apple y el futuro de la banca.

Que Apple y Goldman Sachs preparen el lanzamiento de una nueva tarjeta de crédito conjunta puede responder a una decisión comercial similar a la que muchas empresas han desarrollado con anterioridad. Sin embargo mucho se ha comentado acerca de la repercusión que pueda tener que el gigante de Cupertino siga los pasos de lo que ya está haciendo Amazon por ejemplo. La tarjeta planeada llevaría la marca existente Apple Pay, pudiendo reservar la marca iBank para una fase más compleja. La idea es lanzar este producto a principios del próximo año. Para ello Apple tiene pensado eliminar todas las asociaciones de tarjetas de fidelización que tiene con diversas entidades y que no responden a lo que realmente buscan en cuanto a su papel en el mundo financiero del futuro cercano.

Que Apple y Goldman Sachs preparen el lanzamiento de una nueva tarjeta de crédito conjunta puede responder a una decisión comercial similar a la que muchas empresas han desarrollado con anterioridad. Sin embargo mucho se ha comentado acerca de la repercusión que pueda tener que el gigante de Cupertino siga los pasos de lo que ya está haciendo Amazon por ejemplo. La tarjeta planeada llevaría la marca existente Apple Pay, pudiendo reservar la marca iBank para una fase más compleja. La idea es lanzar este producto a principios del próximo año. Para ello Apple tiene pensado eliminar todas las asociaciones de tarjetas de fidelización que tiene con diversas entidades y que no responden a lo que realmente buscan en cuanto a su papel en el mundo financiero del futuro cercano.

Según comentan diversos analistas, la tarjeta Apple-Goldman podría ayudar a ambas compañías a combatir las debilidades en sus negocios principales. A medida que el crecimiento de las ventas de iPhone se ralentiza, Apple está pensando en modificar su negocio vinculado a productos y los está focalizando en otros más centrados en servicios. Hablo de pagos móviles, suscripciones de música en vivo o ventas en la tienda de aplicaciones. Apple Pay, que a día de hoy ya genera ingresos en cada transacción, ha tenido una adopción por parte de los usuarios algo lenta. De ahí que la idea sea estimularlo al máximo de la mano de ‘quién sabe vender productos financieros’, un banco.

Por el otro lado, Goldman está presionando a toda su operativa en banca de consumo para compensar una caída en la venta de valores, donde los ingresos han disminuido en casi dos tercios desde la crisis financiera. Los bancos ya no son lo que eran y Goldman Sachs hace tiempo que lo sabe. De ahí que lanzara un negocio de banca minorista llamada Marcus en 2016 para cuentas de ahorro en la red y de préstamos personales. Durante estos dos años sus ejecutivos han estado explorando la posibilidad de agregar tarjetas de crédito y herramientas de administración de patrimonio. Su problema principal es que no dominan el escenario digital ni el cliente medio que debe ser el ‘core business’ hoy en día.

En otro win-win. Apple tiene problemas para rentabilizar su plan de negocios vinculado a lo financiero, especialmente Apple Pay, y Goldman Sachs ha tenido problemas para aumentar sus ingresos debido, en parte, a una disminución en los ingresos comerciales. De ahí que, como le ocurriera a Amazon y JP Morgan, la suma va a permitir configurar un escenario en el que cada uno de ellos va a jugar un nuevo papel pero uno totalmente determinante.

La disrupción para el sector bancario no era sólo el Fintech. Ni siquiera las criptomonedas. El primero es algo que realmente se puede adoptar desde el propio sistema financiero y el segundo es algo mucho más complejo que afectará a muchos más aspectos de la vida. La potencial irrupción de estos nuevos actores en la banca comercial, y probablemente en la privada a medio plazo, es el verdadero asunto.

La tarjeta Apple Pay que pueda transformarse en algo más complejo y transversal desde un punto de vista financiero, es el último ejemplo de cómo un gigante tecnológico amplía su presencia en la industria bancaria. Además de Apple, Amazon, Google, Alphabet y algunas otras un buen número de gigantes tecnológicos están compitiendo por lograr que los pagos móviles sean más fáciles para los consumidores a la vez que aumentan sus formidables fuentes de ingresos y conocimiento vía datos masivos. La idea es capturar cuotas de mercado por esta vía y dar el salto a medio plazo a algo mucho más profundo si es posible.

Tengamos en cuenta que, de todas las compañías americanas, solamente Apple, Microsoft, Cisco, Oracle y Alphabet controlan el 80% de los fondos líquidos. Además, sus ahorros offshore han pasado en 10 años de 100.000 millones de dólares a 700.000 millones. El hecho de que la mayoría de esos activos en el exterior no sea cash, sino bonos y obligaciones negociables, los convierte en unos muy interesantes socios financieros incluso para el propio sector bancario. Los bancos pueden ser el canal por el que se desarrollen las expectativas bancarias de estas empresas.

Lo dicho, estamos asistiendo a la mayor metamorfosis vivida por la banca en toda su historia y tiene que ver, como para la mayoría, con la disrupción de un desafío digital que no todos están entendiendo. La idea de que el banco del futuro es sólo un banco digital o virtual puede costar caro. Pensar que adquiriendo ‘fintechs’ lo vas a poder controlar también. En el otro escenario, el más diverso, existe quienes defienden que la banca tiene su talón de Aquiles en la tecnología blockchain. Coincido, pero creo que habrá más. Más que vendrá por lo que en este post hoy describía.

La banca del futuro es menos banca y es más servicio asociado, menos catálogo financiero con costes y más relación comercial. Si para las discográficas o incluso la prensa, la disrupción supuso un cambio inevitable de modelo de negocio y de dudas razonables de si en el futuro inmediato eran empresas realmente rentables como en otros tiempos, a la banca le va a pasar lo mismo. Siguiendo la analogía, las grandes cabeceras de prensa siguen estando ahí, reinventadas pero ahí, compartiendo espacio con nuevos actores muy relevantes. La banca tiene cabeceras, marcas de confianza que deberán renovarse y aportar el valor a un mercado distinto. Muy distinto.

Los bancos, la venta predictiva, la Inteligencia Artificial y el Big Data. El ejemplo del Ulster Bank.

Ayer supimos que el principal banco español, el Santander, planea un ajuste de más de dos millares de trabajadores. Es la enésima dieta que se le aplica a la plantilla. Es cierto que con más de dos cientos mil empleados, lo que el Santander está haciendo es estructurar su enorme organización de manera ordenada y no traumática. Sin embargo, no es más que una tendencia que se acentuará en esta y el resto de entidades de toda Europa. Le pongan la excusa que le pongan, el problema tiene un estímulo desde hace ya media década. Se llama Fintech.

Ayer supimos que el principal banco español, el Santander, planea un ajuste de más de dos millares de trabajadores. Es la enésima dieta que se le aplica a la plantilla. Es cierto que con más de dos cientos mil empleados, lo que el Santander está haciendo es estructurar su enorme organización de manera ordenada y no traumática. Sin embargo, no es más que una tendencia que se acentuará en esta y el resto de entidades de toda Europa. Le pongan la excusa que le pongan, el problema tiene un estímulo desde hace ya media década. Se llama Fintech.

El término FinTech es perturbador para los sistemas financieros existentes y establecidos. Hablamos de que para financiar un proyecto, miles de personas acceden al ‘crowdfunding’ o a los préstamos ‘peer-to-peer’, para gestionar transacciones utilizan el móvil o para intercambiar divisas lo mismo. El FinTech lo hace todo, todo lo que desde un banco u otros gestores financieros ya hacían, y lo hacen más barato, más fácil y más rápido. No obstante la banca ya no se lo mira atónita. Algunas han empezado a tomar medidas. Unos con aceleradoras de startups, otras desarrollando conjuntamente con empresas soluciones digitales e, incluso, las menos, abrazando toda la dimensión tecnológica para transformar totalmente la entidad.

En la tercera opción me gustaría destacar uno de los bancos con los que tengo relación, el Ulster Bank irlandés. Esta entidad ha estado preparando todo un modelo de transformación en la gestión de datos y el uso de la Inteligencia Artificial que les permite conocer con antelación cuándo un cliente va a realizar una transferencia, amortizar anticipadamente parte de su hipoteca, qué tipología de aseguradora va a demandar o qué tipo de crédito necesitará en un futuro inmediato.

El conocimiento predictivo va a permitir al Ulster mejorar las relaciones con sus usuarios, optimizar su eficiencia comercial y aumentar los ingresos por las ventas. El Ulster Bank ha desarrollado una plataforma inédita en el sector que combina la Inteligencia Artificial y el Big Data con la que genera conversaciones con los casi dos millones de clientes que tiene actualmente. El objetivo es colocar al cliente en el centro de la cadena de valor, conocerlo mejor y generar productos predictivos que se ajusten a un ratio de éxito muy superior al actual.

La plataforma integra y analiza todos los datos e información resultantes de la relación entre los clientes y el banco por digitalmente, por teléfono o analógicamente. Aunque las entidades irlandesas están tremendamente automatizadas, existe un modelo de relación personal muy alto para algunos temas. Con esta captación de datos se busca extraer patrones de conducta. La idea central es que la tarea comercial se genere desde un punto de vista analítico y automatizado con un rango de éxito muy superior al actual. Las primeras pruebas así lo demuestran.

Cuando hoy en día un banco se acerca a un consultor, lo primero que le dice no es que ha perdido facturación. Eso no ha pasado. El asunto es que ha caído la rentabilidad debido a diversos aspectos estructurales y monetarios. Los bajos tipos de interés, el coste tecnológico, el personal no digitalizado y el tamaño estructural suelen ser los motivos. De ahí que no sea un problema de facturación, sino de eficiencia y eficacia. Ahí la Inteligencia Artificial y el Big Data se mueven muy bien. El tiempo medio necesario para el despliegue de una plataforma de este tipo puede llegar a tardar un año. La implementación en el Ulster Bank se produjo en seis meses.

En tiempos en que según el estudio “EY Fintech Adoption Index 2017”, el 37% de los usuarios de Internet en España, utiliza servicios Fintech para gestionar sus finanzas como plataformas de pagos y transferencias, bancos sin oficinas, aplicaciones móviles, seguros on-line, plataformas de crowdlending, los bancos tienen que, no sólo implementar este tipo de soluciones, sino lo que tienen que hacer realmente es aprovechar la tecnología que se les puede asociar. No es lo mismo tener un banca móvil digital de gran calidad y usabilidad a tener un banco virtual accesible desde cualquier dispositivo que a través de un chatbot estudia conductas de cada usuario/cliente. No es lo mismo.

Según ese estudio, atentos, los servicios más usados por los encuestados agrupados por categorías son las plataformas de pagos y transferencias, utilizadas por el 50%, empresas relacionadas con los seguros (Insurtech), por el 24%, inversión mediante crowdlending o servicios online de asesoramiento y gestión financiera, el 20%, solicitud de préstamos en plataformas de crowdlending o en empresas de créditos rápidos, 10%; servicios y aplicaciones móviles de control y planificación financiera, 10%.

Un estudio similar en 2015 aseguraba que uno de cada siete consumidores digitalmente activos eran usuarios de Fintech, mientras que en 2017 son uno de cada tres. Las intenciones futuras de los usuarios se espera que aumenten en un promedio del 52% en dos años. En el caso de los servicios de préstamos online se estima que su utilización pueda doblarse.

Los consumidores se sienten atraídos por los servicios Fintech ‘porque sus propuestas son más simples, más prácticas, más transparentes y más fácilmente personalizadas’. En esa dirección deberían disparar los bancos, a la simplicidad, la usabilidad, la transparencia y la personalización. A partir de esa primera estructura deberá de generarse un espacio de lectura de datos masivos e interpretación por Inteligencia Artificial y, finalmente, la banca empezará a entender que significará la disrupción más grande a la que se han enfrentado desde su creación: la desintermediación del dinero, el Blockchain. Proximamente…

La banca podría ser irrelevante en diez años si no abraza las criptomonedas.

¿Sabías cuando se puso en el mercado el primer ‘cajero’ de Bitcoin? Aunque parezca increíble no es algo que haya sucedido hace poco. En junio de 2011 la empresa canadiense por entonces llamada Cavirtex puso en marcha el primero. El asunto ha ido derivando a que los bitcoins y otras monedas similares se generalizasen en cierta medida y se normalizaran en un uso muy similar al que pueda tener cualquier divisa tradicional. En Canadá se puede comprar a pie de calle, en muchos supermercados, directamente con algunas criptomonedas blockchain. Como he dicho alguna vez, la velocidad para alcanzar el punto de ebullición de las criptomonedas aumenta de manera exponencial. Ya no es sólo un escenario de inversión o especulación, se trata de un espacio de relación entre personas y tecnología. Un espacio, por cierto, donde a los bancos se les plantea un callejón sin salida a medio plazo. A menos, claro está, que empiecen a ofrecer cartera propia en blockchain.

¿Sabías cuando se puso en el mercado el primer ‘cajero’ de Bitcoin? Aunque parezca increíble no es algo que haya sucedido hace poco. En junio de 2011 la empresa canadiense por entonces llamada Cavirtex puso en marcha el primero. El asunto ha ido derivando a que los bitcoins y otras monedas similares se generalizasen en cierta medida y se normalizaran en un uso muy similar al que pueda tener cualquier divisa tradicional. En Canadá se puede comprar a pie de calle, en muchos supermercados, directamente con algunas criptomonedas blockchain. Como he dicho alguna vez, la velocidad para alcanzar el punto de ebullición de las criptomonedas aumenta de manera exponencial. Ya no es sólo un escenario de inversión o especulación, se trata de un espacio de relación entre personas y tecnología. Un espacio, por cierto, donde a los bancos se les plantea un callejón sin salida a medio plazo. A menos, claro está, que empiecen a ofrecer cartera propia en blockchain.

Las criptomonedas se están convirtiendo rápidamente en un nuevo mercado global de activos, similar a acciones, bonos, fondos mutuos y monedas respaldadas por gobiernos. Los bancos deberían tener una estrategia en criptomonedas para seguir siendo relevantes. Es más que probable, aunque ahora hay quien considera que no sucederá jamás, que las criptomonedas lleguen a ser más populares que las monedas tradicionales. Digamos que, haciendo un símil retorcido, nadie confiaba en la mayoría de cosas que se encontraban en Internet cuando nació. Era complicado, poco usable y casi reservado a expertos ingenieros. Ahora nadie duda del enorme valor del conocimiento colectivo. Sabemos descifrar. Lo mismo pasará con el blockchain, sabremos usarlo. Será normal y habitual su uso.

La única manera para que un banco permanezca relevante en ese futuro es asegurando su relación con el blockchain. Al tiempo. Poco a poco los nuevos ‘players’, y hablo de mucho más que los que están inscritos en la denominada Fintech, irán ganando prestigio, notoriedad, garantías de seguridad y se irán normalizando. Incluso, digamos que la regulación jugará a su favor. Si la banca tradicional no aprovecha la ventaja actual que tienen como jugadores pre-existentes frente a los que están entrando, lo van a pasar realmente mal en apenas una década.

Quien dude de que las criptomonedas están aquí para quedarse, es que vive en otro sistema solar. Antes de que acabe la década las Fintech habrán devorado el 30% del fondo comercial de la banca tradicional. Da igual si compran startups o las desarrollan vía incubadoras o aceleradoras corporativas. Haciéndolo de cualquier manera y sin una estrategia transversal en el banco de turno, en realidad lo que están haciendo es, como dice el refrán, criar cuervos. Si no crean ‘fintechs’ se les va el negocio, si las crean pierden los márgenes tradicionales.

Están jodidos a menos que cambien el planteamiento. No se trata de 'crear' fintechs o comprarlas. Se trata de cambiar. Si es preciso con ellas. A los bancos les cuesta entenderlo. Y más que les costará. En banca hay mucha cosmética y poca cirugía. Pero ha llegado el momento de operar, de aprender. No hay tiempo para botox ni liposucciones. La banca debe mojarse los píes aprendiendo. Hasta ahora los problemas se han superado rescatando bancos, aportando el dinero de todos o gestionando como el culo el final de una entidad. Pero ahora hablamos de otra cosa. Se trata de un enemigo inmenso, genérico y devastador. Sería bueno que la banca hablara con libreros, discográficas, taxistas, hoteleros, periodistas o ex trabajadores de Kodak. Verían que a pesar de verlas venir las hostias te caen igual.

“Aun recuerdo cuando alguien dijo aquello de ‘jamás la gente comprará ropa por Internet’.

”

Al consejo ejecutivo de Kodak alguien les presentó la cámara digital. No hicieron caso. Pensaron la mayoría de los consumidores de fotografías no soportarían no poder ver las fotos en papel y que eso de verlas en una pantalla era para una minoría. Lo mismo piensan de las criptomonedas. Debemos ser una inmensa minoría todavía. Aun recuerdo cuando alguien dijo aquello de 'jamás la gente comprará ropa por Internet'. Pues eso.

La banca tradicional debe pensar en lo que puede aportar y no tan solo en lo que puede rascar. A uno de mis clientes, un banco concretamente, les hemos recomendado las cuentas de criptoconversión. Tengo la impresión que van a tratar las criptomonedas como un activo a largo plazo similar al oro. Aunque nadie lo sabe con exactitud, los bancos se deberán implicar para ofrecer una solución que les permita monitorear el comportamiento de los clientes que tienen criptomonedas. Es una de sus herramientas.

Sin duda, la criptomoneda vivirá algún tipo de regulación. Aun no podemos saber cual. Internet al principio era un espacio sin ley. Luego se fueron incorporando derechos de autor, aplicación de leyes en espacios digitales, etc. La moneda críptica también vivirá algún tipo de legislación más convencionales que las que ahora les afectan. La sufrirá precisamente por la presión que ejercerá la propia banca. Sin embargo, para la banca hay una trampa que deberán superar antes de exigir. Para solicitar una regulación deberán estar dentro. No podrán presionar sin ser parte.

La banca debe darse prisa. Prisa en creerse esto realmente. No va de aparentar estar interesado o conocer bien como funciona. Consiste en aparcar dentro. En poco tiempo los proveedores de criptomonedas se habrán ganado la confianza y credibilidad de la que ahora todavía no gozan en términos generales. Por ese entonces, la ventaja competitiva de los bancos será irrelevante. Si ahora no se ponen, no habrá espacio para ellos, o el que quede será puramente residual. No serán necesarios tal y como ahora los entendemos. Siglos de evolución soplan en su contra.

La banca del futuro será más humana o no será. Hay vida entre despidos y las fintech.

Si mi hijo de 11 años me dijera que de mayor quiere ser banquero no tendría más remedio que decirle que no va a poder ser. Por lo menos no bajo el plano actual. Algo que seguramente va a suceder con la mayoría de empleos, en el de la banca va a ser tremendamente rápido y disruptivo. Ya lo está siendo. De hecho el interés por trabajar en el sector financiero no ha hecho más que decrecer en los últimos años por diversos factores. Desde la mala reputación hasta la propia duda sobre la viabilidad del negocio a medio plazo.

Si mi hijo de 11 años me dijera que de mayor quiere ser banquero no tendría más remedio que decirle que no va a poder ser. Por lo menos no bajo el plano actual. Algo que seguramente va a suceder con la mayoría de empleos, en el de la banca va a ser tremendamente rápido y disruptivo. Ya lo está siendo. De hecho el interés por trabajar en el sector financiero no ha hecho más que decrecer en los últimos años por diversos factores. Desde la mala reputación hasta la propia duda sobre la viabilidad del negocio a medio plazo.

La encrucijada del sector bancario se sitúa entre una falta de rentabilidad provocada por los escasos márgenes en los tipos de interés y una demanda cada vez más tecnológica que exige de estas entidades una respuesta moderna, ajustada al coste real de las operaciones y transparente. A pesar de esos tipos de interés tan bajos los efectos que la banca esperaba no se ha producido. La economía no ha mejorado tanto, no se han producido beneficios por recuperación de provisiones de manera general, ni se ha flexibilizado el flujo de crédito pues, técnicamente, la deuda es monumental la mires por donde la mires.

Por si fuera poco la esperada reducción de la morosidad probablemente se verá muy mermada por la implantación de la nueva International Financial Reporting Standard 9. Esto se suma a una práctica que esta complicando la vida de manera importante a los bancos. La demanda de crédito empresarial, el negocio natural de los bancos, tiende a emitir deuda corporativa desde hace unos años. Además, en apenas tres años las fintech han capturado casi un tercio del negocio tradicional de la banca dejando a la cadena de valor entre el cliente y el producto financiero en la mínima expresión.

La banca está optando por soluciones de todo tipo. Reducción de oficinas y personal, utilización de algoritmos blockchain para reducir costes de transacción que no necesitan intermediarios, créditos P2P basados en el uso de inteligencia artificial o Big data, compra de startups Fintech o la creación de aceleradoras propias que intuyan negocios disruptivos desde dentro de estos, hasta ahora, dinosaurios.

Pero incluso las fintech tampoco se librarán de su propio escenario de crisis. A medio plazo se tendrán que ver sujetas a una severa regulación y su comportamiento tenderá a ser un complemento de la banca tradicional reconvertida en una banca de vanguardia. La cuestión es que a medio plazo parece que la banca lo tiene crudo, pero sería interesante atender que, al igual que en otros negocios, el valor añadido actual podría venir de la mano de los propios seres humanos que ahora se desechan al reestructurar las plantillas para hacerlas más baratas.

Podría ser que la robotización, la automatización y los sistemas algorítmicos proporcionen mayor eficiencia y menores costes, pero no deberían de sustituir el contacto entre seres humanos que tan mal visto ha estado en muchos casos. La única banca posible en el futuro será aquella que comprenda que los servicios bancarios de valor serán los que se individualicen. La tecnología permitirá reducir tramos de gestión en aspectos que un humano no es preciso, pero en otros será insuficiente o mejorable a través de la gestión humana.

El ajuste del sector es una evidencia notable. El camino a seguir no parece ser unitario y en gran medida la mayoría aun no lo tienen claro. El asunto es reducir plantillas, costes, comprar o crear ‘fintechs’ y automatizar procesos. Así, sin más. La realidad es más confusa y pesará como el plomo. La banca del futuro será más humana o no será. Servicios individualizados a clientes de todo tipo incluidos los de menor capacidad económica, personalizando la respuesta. El valor añadido, será humano. También en la banca.

Los bancos son las nuevas discográficas. La revolución FinTech.

Se acerca una gran bola de nieve para el sector bancario. No es una novedad, se la ve venir a lo lejos. Pero lo que parece que no se interpreta correctamente es que la velocidad y tamaño que va tomando son cada vez mayores. Se trata del mayor cambio al que la banca se ha enfrentado jamás. No va de regulaciones, ni de adaptarse a una burbuja que les reventó en la cara. Esto va de que el sector tal y como lo conocemos está en juego.

Se acerca una gran bola de nieve para el sector bancario. No es una novedad, se la ve venir a lo lejos. Pero lo que parece que no se interpreta correctamente es que la velocidad y tamaño que va tomando son cada vez mayores. Se trata del mayor cambio al que la banca se ha enfrentado jamás. No va de regulaciones, ni de adaptarse a una burbuja que les reventó en la cara. Esto va de que el sector tal y como lo conocemos está en juego.

Su estructura comercial, formal y de gestión, tienen un problema. Un problema que no es adaptativo como parecen entender la mayoría de los bancos viendo las decisiones que van tomando. En realidad es un problema técnico. Cuando el asunto es adaptativo se suelen buscar soluciones tácticas de corto recorrido para ‘adaptarse’ bien a tiempo real. Pero en este caso el problema será (es) técnico. Es fácil saber cuál es, por lo que a diferencia de los problemas adaptativos, si conocemos el problema, la solución también la conocemos y en este caso no es táctica sino estratégica.

Las noticias hablan de táctica y no de estrategia. Por ejemplo, hoy el Banco de Santander hace público su plan de ajuste que sigue al anuncio que hizo la semana pasada sobre la voluntad de reducir su red comercial. La estrategia de transformación del banco que ha anunciado Ana Botín se basa en el cierre de algo que cada vez es menos usado por los Milenial: las sucursales u oficinas más pequeñas. El plan pretende reducir de las 3467 actuales a poco más de un millar en 2018. El propio BBVA también tiene claro que el camino es ese. De hecho su consejero delegado, Carlos Torres Vila, explicó durante el evento que se llevó a cabo en Copenhague, Money 20/20, que ellos van por el mismo camino.

Un camino que es el mismo que ya han iniciado en otros países. Mucho de lo que se hace en un banco hoy no precisa de ninguna persona, oficina o proceso tradicional y se puede sustituir sencillamente con una app desde el móvil. De hecho, y esto es el motivo principal, el denominado Fintech se va a llevar por delante el 23% del negocio en menos de dos o tres años.

Es cierto que al sector se le acumulan las dificultades. Regulaciones europeas, el peso todavía importante de los activos tóxicos que todos se tuvieron que tragar y una política monetaria con tipos de interés en algunos casos negativos. Sin embargo, el motivo principal es la entrada sin contemplaciones de la tecnología a un sector que tenía bajo control hasta hace muy poco todo lo que tenía que ver con el concepto financiero y económico.

Ya le pasó a otros sectores. Contenidos, turismo, transporte, producción y otros. Hace un par de años que las innovaciones en el sector financiero y bancario son cada vez más potentes. Algunos bancos han creado marcas que buscan ofrecer un servicio digital de lo que siempre han tenido. Básicamente ofrecen un ‘banco moderno’ enfocado a una nueva generación de clientes que ve los bancos tradicionales como algo ajeno en muchos casos. Clientes que ‘todo lo hacen por Internet y desde el móvil’. Ese lavado de cara, ese quitarse la corbata, no es lo que realmente necesita el sector si quiere estar en condiciones de aprovechar lo que se les viene encima. No se trata de cambiar el nombre de una entidad, buscar otro más ‘cool’ o inundar las redes con frases hechas sobre la libertad y el movimiento. Eso es pura epidermis.

Aunque algunos bancos están comprando startups del llamado ‘Fintech’, todavía es más cosmético que estructural. Es una buena manera de empezar la transformación total de una entidad pero no es suficiente. Es un camino largo y complejo pues hablamos de entidades que suelen ser enormes estructuras en su conjunto, pero que la entrada de aire fresco y disruptivo a partir de una adquisición de estas puede acelerar los procesos de cambio. La gestión del cambio pasa por reducción de plantillas, automatizar, incorporarse a nuevas plataformas, pero también de entender que papel jugará el sector bancario y financiero en su conjunto a corto plazo. Tal vez se trata de redefinir el propio papel de los bancos.

En todo caso se deberán dar prisa. Esto va a toda velocidad. Los bancos, siempre asentados en la garantía de que sin ellos no se podía financiar, transferir, intercambiar divisas o gestionar activos, se encuentran ahora con que no hay intermediarios en muchas de esas operativas porque el intermediario es la propia red, esa que ellos usaban y que ahora está disponible para todos de un modo tremendamente sencillo. Se parece tanto a lo que pasó con las discográficas que da que pensar. ¿No?

Y es que el termino FinTech es perturbador para los sistemas financieros existentes y establecidos. Hablamos de que para financiar un proyecto miles de personas acceden al ‘crowdfunding’ o a los préstamos ‘peer-to-peer’, para gestionar transacciones utilizan el móvil o para intercambiar divisas lo mismo. El FinTech lo hace todo, todo lo que desde un banco u otros gestores financieros ya hacían, y lo hacen más barato, más fácil y más rápido.

Lo veo cada día, cómo participante del Fintech Innovation Lab de Dublín y cómo inversor en, por ejemplo, The Pay Pro. No se trata de una moda semántica, el Fintech es la nueva rueda que rodando se va a llevar por delante muchas de las barreras que hasta ahora eran intocables. Es un ejemplo más. En breve nos presentarán regulaciones, inconvenientes, órdenes generales y lo que sea para evitar lo inevitable. Ya pasó y pasará en otros campos. Cómo dijo la comisaría europea de Transportes, Violeta Bulc, ‘servicios como Uber son inevitables’. Lo mismo con el resto de innovaciones vinculadas a la Cuarta Revolución Industrial, cuesten lo que cuesten, afecten a quien afecten y tarden lo que tarden.

Pero, ¿en que campos actúa el Fintech? ¿lo abarca todo? Fintech es algo más que un sector en transformación. Es mucho más que ‘la transformación digital del sector financiero’. Hablamos de la mutación de un concepto relacional entre todo un sector y su clientela. Es estructural y se deriva a todo. Los campos en los que actúa son muchos, desde crédito, compensación de deudas, factoring, crowdfunding, préstamos p2p, comparadores financieros, bitcoins, divisas, finanzas personales y de empresa, equity financiera, plataformas de pago, Trading, asesoría financiera automatizada, redes inversoras, algoritmos económicos, etc.

Sin embargo hay cuatro escenarios de desarrollo que engloban estas subcategorías que acabo de listar y que durante el pasado mes de febrero, en el ‘Finovate’ de Londres comprobé cómo se van definiendo. Más de setenta startups Fintech mostraron allí sus productos a casi dos mil asistentes. Los cuatro campos son:

Asesores Financieros Robóticos.

El Fintech elimina el intermediario y ofrece un autoservicio generando respuestas casi automáticas. La dependencia computerizada elimina intermediarios y proporciona recomendaciones de productos e inversiones sobre software de Inteligencia Artificial. La asesoría robótica eliminará miles de empleos que se dedican a la relación con el cliente.

Los análisis predictivos.

Existen desarrollos de pequeñas empresas que proporcionan herramientas de análisis que predicen inclumplimentos, impagos, probabilidades y riesgos sobre potenciales clientes. La gestión de datos masivo eliminará miles de empleos que se dedican al análisis.

Los pagos móviles

Las estadísticas son claras en lo que tiene que ver con la banca móvil. Crece casi de manera exponencial. Tres de cada cuatro usuarios financieros realizó una operación con un dispositivo móvil el año pasado. De momento la mayoría lo hace desde las aplicaciones de sus bancos, pero en cuando la alfabetización y conocimiento de nuevas formas vinculadas a agentes ajenos al sistema tradicional sea mayor y descubran que los costes son muy bajos en comparación, el trasvase será inevitable. Digamos que ‘el pago por móvil’ es a la banca de futuro, lo que el iPad fue a la manera de acceder a la red hace unos años. Mostró el camino y lo hizo sencillo para personas de la tercera edad por ejemplo que ahora son adictos a las redes sociales. Primero serán pequeñas transacciones pero luego serán todas las operaciones. La banca móvil eliminará miles de empleos que ya no son necesarios en el desarrollo de actividades financieras.

La mejora de los interfaces de cliente.

El Fintech está causando que la experiencia de cliente digital financiero lo tenga más fácil y agradable. Gran parte del desarrollo de este sector disruptivo tiene que ver con ‘la forma’ una vez superado ‘el fondo’. Ahora toca hacerlo sencillo y adaptable. Las primeras muestras de activar órdenes por voz, aplicar protocolos de seguridad por video bidireccional o las interacciones directas con personal ‘real’ es la última barrera que el Fintech le queda por superar. La experiencia de usuario eliminará miles de empleos en las sucursales tradicionales y los sustituirá por otros vinculados a ‘prestación de experiencia’ que no necesariamente deberán suceder entre un banco y un cliente.

En definitiva, un apasionante cambio de uno de los sectores sobre los que se sujeta nuestra estructura social, económica y política. ¿Quien viene después?

A Europa ya sólo le queda Eurovisión

Se comentaba hoy en Bloomberg que ‘the greek drama won’t end with vote as polls show a tight race’, algo así como que por mucho que se vote el calvario griego no terminará para nadie viendo lo que las encuestas muestran sobre el referéndum del próximo domingo.

Se comentaba hoy en Bloomberg que ‘the greek drama won’t end with vote as polls show a tight race’, algo así como que por mucho que se vote el calvario griego no terminará para nadie viendo lo que las encuestas muestran sobre el referéndum del próximo domingo. Básicamente por que cualquier programa de rescate que pudiera renovarse se enfrentará a obstáculos insalvables en el parlamento germano, el mayor acreedor de los griegos. Es incluso posible que cualquier gobierno griego, aun votando ‘sí’ el pueblo griego, lo tiene crudo pues las negociaciones con Alemania no está claro que puedan llevarse a cabo. No se fían y menos cuando ponen la calculadora en marcha y les salen otros 36.000 millones de euros a soltar en tres años.

Esto ya no va de si Alemania quiere o puede, de si Europa está o no se le espera. Esto va de que los paquetes de rescate que se deben ofrecer y que el parlamento alemán tiene que autorizar puedan ser aportados. El sistema utilizado hasta ahora, el European Stability Mechanism, está plagado de inconvenientes llegados a estas alturas. En Alemania se considera que un voto afirmativo de los helenos a seguir con el plan de austeridad que los lleve a la pobreza extrema a cambio de no presentar un ‘default’ integral llevará a Grecia a un punto muerto de varios meses. Tras la renuncia de Tsipras y Varoufakis vendrían elecciones que hasta septiembre no se podrían ejercer. En esos términos todo lo que la ley exige que se debe hacer para acceder a los fondos no se podría desarrollar. Punto y final.

Ni el sí ni el no tienen la solución. De hecho se ha llegado a tal punto que lo que tenemos ante nosotros no es más que el final con consecuencias que los mercado aun no han querido medir ni los que lo intuyen se atreven a comentar. Mientras tanto vamos escuchando en tertulias de bar televisadas y en artículos de opinión interesados doscientas teorías sobre todo ello la mayoría de los casos con escasos fundamentos.

Los ciudadanos alemanes, que no nos olvidemos también votan y lo hacen a sus políticos alemanes que dependen de ello para seguir mandando en su propio país, ya no quieren mayoritariamente que Grecia siga en el euro. Del 51% que lo querían en febrero ya sólo son un 44%. Incluso ya hay opiniones muy destacadas que aseguran que lo mejor es sacar a patadas de Europa a los griegos. Lo dice un tal Hans-Peter Friedrich, ex ministro de Interior y diputado en representación de la CSU de Merkel. Disfrazando de ‘lo mejor para Grecia’ venia a decir que en el euro ya no hay sitio para los griegos cueste lo que cueste y que los votos del próximo domingo deberían de importar poco. Deben irse.

Grecia está en ‘default’ técnico como decíamos ayer. El tiempo irá disipando algunas responsabilidades como la que no se puede abstraer el FMI. Como no logren pactar un acuerdo de financiación con los que quieren su pasta, a la institución que se saltó todas sus propias normas prestando 35.000 millones sin tener evidencia de que se lo iban a reembolsar se la van a llevar por delante. Y no sólo por gestionar con el culo, sino también por hacerlo en base a intereses que cada vez son de mayor incoherencia con el peso de las economías del mundo.

El FMI está al servicio de Europa. De una parte de Europa. Las economías más grandes y emergentes del planeta se oponen a esa dinámica interesada hacia salvaguardar una economía, la europea, que cada vez pinta menos en el concierto global. Si quitas Alemania, que eso es otra Europa, y descartas al Reino Unido, que eso ya no se sabe que es, nos queda cero coma cero. Los grandes, Francia, Italia y España son lo que son y están como están. El resto, son postales de Navidad, bonitas estampas que quedan bien pero ocupan espacios sin trascendencia y sólo por temporadas.

Si el FMI piensa que puede obviar el desastre europeo va muy equivocado. Estados Unidos ya amenaza con dejar de participar en el fondo para ajustar cuotas que son imprescindibles para apoyar nuevas economías que emergen. De facto eso sería una estocada mortal a la institución de la Sra. Lagarde. De hecho la administración de Obama exige que se anule la deuda griega.

¿Que hizo mal el FMI? Un montón de cosas. Pero la más evidente fue tratar el problema griego en 2011 como si fuera una partida del monopoly. El diseño del plan de recuperación del rescate contemplaba una caida del PIB del 5% y una recuperación a toda leche devaluando internamente. Pero eso no fue así. Grecia ya lleva acumulada una caída del 25% de su PIB y de momento no se ha detenido.

La pobreza apareció por todas partes. Si pasas por Atenas lo notas, pero como te vayas a Salonika lo flipas. Ahí está la ‘otra’ Europa, la que nadie quiere ver, una que se parece al desaparecido Chipre. Resulta que la austeridad se lleva por delante la economía de un país y se considera que más austeridad lo va a arreglar todo. Se van a ventilar lo poco que queda.

El camino se termina. El FMI no puede ayudar a Grecia. Europa no puede ayudar a Grecia. Hay otra parte de Europa que podría estar tan jodida como Grecia si empezamos a ponernos detallistas con lo que somos unos y otros y analizamos que es eso de ‘la recuperación’ o que significa realmente ‘estamos creando empleo veraniego’. A Grecia no le van a dejar un duro a menos que ‘reestructure’ su deuda. Pongo entre comillas lo de la reestructuración porque en realidad quiere decir que les van a hacer ‘un griego’ mucho más intenso.

Seamos justos. A Grecia no la quiere rescatar nadie. En realidad de lo que se trata toda esta función es de rescatar acreedores. El plan de ‘2020 salvemos Grecia’, el programa que se presentó como un rescate a Grecia no era más que un plan de recuperación de la pasta de los prestamistas privados. De hecho fue el método por el cual los bancos franceses y alemanes que estaban más pillados pudieran escapar de la refriega. Todo eso lo saben brasileños, americanos, rusos, chinos y esquimales. Por eso, los planes del FMI y de cualquiera que toque un duro de los paises emergentes lo tiene complicado de ahora en adelante.

De Grecia nos quedará la ‘Tragedia’, de Europa el ‘drama’. Que mal lo han hecho todos. Todo cuanto pasa estos días no es más que el reflejo de una Europa que pudo ser pero no será. No nos sentimos europeos aunque suene más ‘cool’ que decir otra cosa. Reino Unido se va, Grecia no está, Chipre ya no hay quien lo encuentre en el mapa, Italia parece una caricatura, Francia es una bomba de relojería, Alemania ya no tiene claro si quiere o no quiere. Bruselas es un barrizal, Estrasburgo un gasto.

Mientras tanto, el planeta sigue su curso. El mundo, ese otro, sigue modernizando sus sistemas, automatizándolo todo, gestionando datos y cambiando la cadena de valor de todo lo que se produce. Y todo sucede cada vez más lejos. En Europa hay gente brillante, proyectos increíbles. Pero no hay agilidad. El tiempo pasa como pasa todo. La generación de políticos más inútiles de la historia se está ventilando la oportunidad de todos, se están repartiendo un pastel que era de nuestros hijos. Lo hacen porque no tienen claro si podrán comerse otro. Solo nos queda Eurovisión. Cabrones.

Emprender en un momento único

Ayer se publicó en Axesor, la primera agencia de rating española, un artículo que me solicitó Fernando Martínez. El post debía tratar acerca del papel que juegan los emprendedores, la valoración que se tiene de ellos y si realmente son ellos quienes deben liderar el cambio de modelo que vive nuestra sociedad en muchos ámbitos. Os lo replico parte del mismo y os enlazo con la ubicación original, está aquí.

Emprendedores para un momento irrepetible

La OCDE tiene la manía persecutoria de fijarse en los países con menor interés por emprender. De hecho publican cifras en que alrededor de la mitad de los jóvenes españoles que tienen ocupación (afortunados), trabaja en algo que requiere menos habilidades de las que tienen. De lo que se desprende siempre que la juventud de este país no va al trabajo pendiente de vivir retos, sueños o de conquistar expectativaspara crecer emocional y profesionalmente.

En cierta manera tenemos lo que nos merecemos. La educación es pura instrucción, no hay debate, pensamiento o crítica. Nadie enseña a nuestros hijos el valor del fracaso cuando es sólo un error, a perseguir sueños a pesar de no ser rentables, a emprender como valor moral y no sólo como factor de enriquecimiento. No les enseñan a entender que un negocio es mucho más que una oficina, una fábrica, un campo de cultivo, un comercio o un escenario de venta, nadie les indica que también son espacios de conclusión, de rescate espiritual y de relación humana, de cooperación, de suma intelectual, de talento y de prosperidad.

Emprender hoy en día es, también, un encargo histórico. Un método social para adentrarnos en el futuro. Cada nuevo proyecto, cada nueva idea que se transforma en empresa y ésta se basa en la innovación y utiliza las costuras de la Nueva Economía para armar un nuevo escenario, son los pasos que un país, una sociedad, precisa para convertirse en próspera. Ofrecer futuro no es gratis, de hecho el futuro no es algo que pueda rentabilizarse en el presente, pero si puede cultivarse.

Hubo un tiempo, mil años atrás, que mis referentes me decían que la vida ‘ahí afuera’ era una jungla, una competencia feroz donde solo sobrevivían los más fríos y calculadores, los que lo tenían todo seguro. Me lo creí. Tardé tiempo en ver que así no se disfrutaba y que no era el mundo que yo quería comerme. El pastel del que me hablaban era indigesto y lo que me apasionaba siempre estaba detrás de los cristales de aquellos despachos grises y abarrotados de personas grises.

Puedes leerlo completo en Axesor

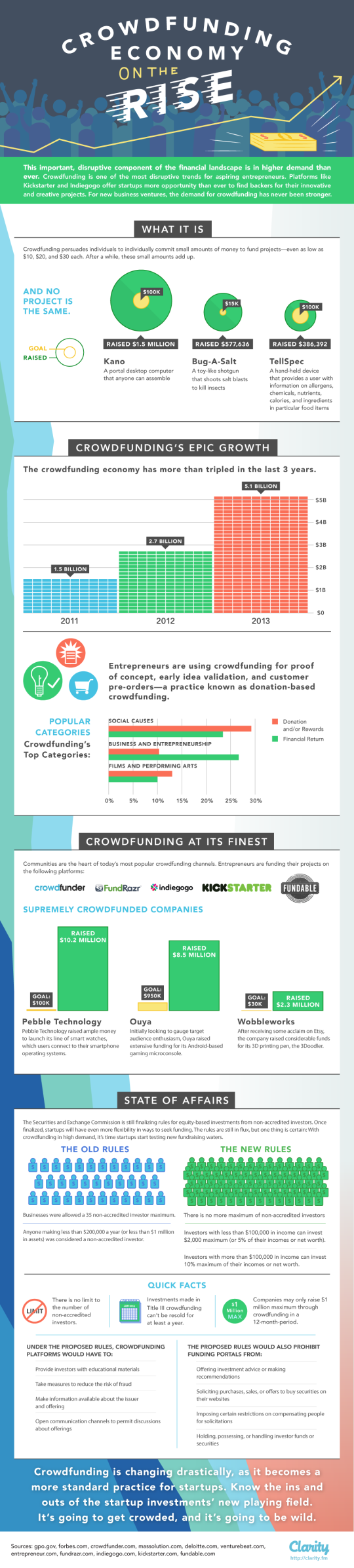

Revoluciones en marcha: 'crowdfunding'

Vivimos en beta constante. Sorprendentemente asistimos a una transformación gigantesca y lo hacemos de un modo casi natural. Algunos elementos nos muestran la dimensión de la erupción y otros, sinceramente, nos la amortiguan. A esta última pertenece todo lo que tiene que ver con el modelo financiero, aquel que hizo aguas hace ya más de seis años. Pero la historia les tiene reservados una sorpresa. No se dan cuenta, o si, que el viento sopla fuerte y lo hace a ráfagas, pero tumba todo lo que se le pone delante si no le sirve. La banca actual, sirve, pero no es eficiente para lo que la sociedad, los emprendedores, las nuevas dinámicas económicas y la nueva escala de valores en las fases de creación, fabricación y venta, precisan.

Es muy curioso detectar como no es solo ya un tema de ‘nueva moneda’ como el bitcoin, o una sociedad de valores en alta frecuencia, ni tan siquiera tiene que ver con las nuevas reglas de la economía digital. Tiene que ver con una nueva conciencia social y casi genética que toda una nueva generación está desarrollando sin darse cuenta. Los cambios, tenemos experiencias recientes, son rápidos y se llevan por delante a cualquiera.

No es cuestión de adaptarse, estoy seguro, se trata de aceptar que hay cosas que ya no tienen futuro, no funcionarán y otras vendrán. Es más barato cerrar un negocio y fundar otro con la experiencia adquirida que esforzarse en modular, estilizar y retocar el que ya no se adapta bien a los tiempos que corren. Incluso veremos cosas sorprendentemente buenas. Entidades financieras apostando por proyectos que suman en el ámbito del ‘crowdfunding’. Miren sino el detalle al que hace referencia Carlos Blanco en su blog sobre las cinco primeras inversiones que el fondo BStartup del Banc de Sabadell. Una de ellas es de ‘crowdfunding social‘.

Un ejemplo claro de cómo se está desarrollando esa mutación gracias a la capacidad de romper cadenas de valor inamovibles, a tumbar muros inquebrantables y al empoderamiento que la tecnologías está dando a las personas sería el denominado ‘crowdfunding’ que otros nos gusta llamar ‘la democratización del espíritu empresarial’.

Hay proyectos que difícilmente lograrían financiación en el mundo ‘real’ de los bancos y entidades de soporte al emprendedor. Por ejemplo, Bugasalt, un juguete como una escopeta que dispara ráfagas de sal para matar insectos que recaudó más de medio millón en una plataforma de ‘crowdfunding’. El mercado resulta que esperaba ansioso el ‘juguete’, pues como se puede entender, los que aportaron dinero eran potenciales clientes. Lo que estos proyectos suelen tener en común es que los consumidores los quieren y ponen el dinero incluso previamente. Son ellos mismos los que, dispuestos a pagar para que se desarrollen, ponen el capital previamente y a partir de la imaginación de un empresario se logra generar.

Lo importante es empezar a ver las cifras que se manejan. En los últimos 3 años, la economía crowdfunding ha casi cuadruplicado su peso llegando ya a más de 5.100 millones de US$ en Estados Unidos. Poco en comparación con el mercado tradicional pero en plena línea de crecimiento exponencial. El ‘crowdfunidng‘ es apenas un bebé, está en pañales, se deberá estar atento pues, como se verá, la economía de captación de fondos de modo abierto y popular está apunto de vivir su mayor punto dramático de transformación como indica este gráfico que hoy acompaño y que ha creado el portal Clarity.

En breve podré informar de otra inversión que acabo de hacer sobre un proyecto en este sentido y que me ilusiona especialmente.

¿Que somos, leopardos o gacelas?

La diferencia entre un leopardo y una gacela es que el primero puede equivocarse una y otra vez, la segunda no. Por ejemplo, durante siglos la banca se ha equivocado en innumerables ocasiones, pero sin embargo no ha permitido que sus fieles lo hicieran. Unos son gacelas y otros leopardos en esta vida. Durante decenios el sagrado sistema financiero ha permitido sin que le temblara el pulso que miles de personas fueran embargadas por cometer un error en el mejor de los casos. En el peor, por no cometerlo.

¿Y si la relación que muestra la metáfora estuviera cambiando también? Acabo de llegar a USA. Este es un país donde el uso de la moneda de plástico es masivo y donde la deuda se genera para superponerse a un déficit personal anterior. Los ricos a crédito no son exclusivos de América, están por todas partes, especialmente florecieron en la España enladrillada. Muchos de estos individuos que estructuran su vida en base al pago a crédito, para abonar todo su consumo cotidiano en términios que ya se han convertido en un “retainer” a perpetuidad, son “expertos” financieros que consideran estar amortiguando sus gastos gracias al mal llamado “cómodos” plazos. Esos son las gacelas. Poco o nada pueden hacer con su destino. Lo deben.

¿Quienes están pues en condiciones de cometer errores? Los soñadores, los que apuestan a sabiendas que sin arriesgar no se innova. Yo reclamo el valor y derecho a ser un #dreamer y exijo mi derecho a equivocarme cada vez mejor. En definitiva los leopardos de la Nueva Economía deberían ser los emprendedores, especialmente, los que desarrollan proyectos digitales por su especial materia y menor fricción.

En definitiva, un emprendedor es un soñador, alguien que se pregunta todo y que se muestra crítico con aquello que le molesta, estorba o despista, pues se juega el patrimonio, la vida y el futuro. Es muy distinto ver lo que va mal cuando te afecta de verdad a cuando le afecta a otros.

Por eso, cuando se impone el terror al fracaso lo que realmente se logra es asfixiar la vitalidad económica. La gestión del fracaso en España y en Europa en general es contraria al estímulo empresarial. No se valora como factor de aprendizaje sino todo lo contrario, no se entiende que tras un error hay un aprendizaje. Nuestra sociedad está acomplejada, mínima, incapaz de enfrentarse a ese miedo a fracasar, la cantidad de gente que emprende es menor que en otros países y en gran medida está provocado por ese siniestro círculo cerrado. Cuanto menos intentos menos éxitos, cuanto menos éxitos menos innovación, cuanto menos innovación menos competitividad. Es una regla que asusta de lo simple que es y que conduce a la parálisis.

Hay millones de personas que no ven los goles de la vida porque tienen miedo o por mantenerse seguros en la “zona de confort”. Pero oyen el rugido del público e interpretan que ha habido un gol. El modelo social en el que vivimos intenta con todas sus fuerzas a que vivamos de espaldas a lo que sucede y muchos se resignan y se toman su tazón de cloroformo matinal para no sentirse mal. Es gente que en muchas ocasiones saben mucho, leen mucho, escuchan mucho y seguramente conocen tantas cosas que podrían llamarse “sabios”. Se puede ser sabio pero a la vez se puede no estar viviendo.

Ya no sólo es cuestión de cambiar modelos de crecimiento, de impulsar políticas activas, de renovar acciones complementarias, de estimular la emprendeduría, de mejorar las tasas tributarias o de impulsar la exportación y la internacionalización, ni siquiera es tema de tecnología sólo o de entender los tiempos que corren. Lo que realmente toca es un cambio de actitud, un gesto global y entendible, la composición de un sueño colectivo que sea capaz de disolver en la nada tanta pesadumbre y tristeza. Es la hora de los soñadores, de los valientes, de los que ven en cada dificultad una aventura y en cada ruina una lección.

Es la hora de los que saben que no son gacelas, que como los leopardos pueden cometer errores y volverlo a intentar. Si vas a intentarlo y temes equivocarte, no te preocupes, hay muchas opciones de que así sea. Luego te queda el resto de tu vida para poner en práctica todo lo que hayas aprendido.

Detalles de la EPA

Si alguien aterrizara en España recién llegado de Urano podría creer que lo hace en un país donde todo lo que le dijeron que pasaba y por lo que pasaba el día que embarcó en aquel lejano planeta ya pasó. Un viaje desde los confines del Sistema Solar es largo y digamos que lo empezó hace cuatro o cinco años. El personaje en cuestión hubiera podido escuchar y leer que aquí ya hemos empezado a disfrutar de la “recuperación” económica que nos llevana anunciando desde hace siglos y que además, por si alguién tenía dudas, empieza a crearse empleo o algo parecido.

Obviamente en unos días el uranés se habría dado cuenta que lo único que falta en este país es sentido común, un poco de análisis y que se explique en foros autorizados la realidad.